アクティブETFって、結局なんなんだろうな。

ETFといえば、インデックスに連動する低コスト商品――そんなイメージを持ってる人も多いと思う。

そんな中で、2023年に日本でも本格的なアクティブETFが上場した。

派手さはないけど、投資家の関心はじわじわ集まってきてる。

とはいえ、「ETFなのにアクティブ?」と首をかしげるのも無理はない。

名前だけ聞くと、少し分かりにくいのが正直なところ。

だからまずは、ETFの基本を軽く整理して、

そのうえで、なぜアクティブETFが出てきたのかを見ていこう。

順番に追えば、そこまで難しい話でもない。

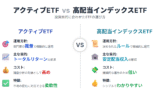

インデックス運用とアクティブ運用の違い

ETFの多くは「インデックス運用」。つまり、日経平均とかS&P500とか、決まった指数に合わせて動くタイプだ。

構成銘柄もその指数に近い形で持つから、目的は市場平均をそのまま再現すること。

一方、アクティブ運用は少し違う。ファンドマネージャーが企業や業界を分析して、「この銘柄は伸びそうだ」「この分野は過熱してるな」と判断して銘柄を選ぶ。狙うのは市場平均を上回るアルファの獲得だ。

| 比較項目 | インデックス運用 | アクティブ運用 |

|---|---|---|

| 目的 | 指数に連動 | 指数を上回る |

| 運用手法 | 機械的・ルールベース | 裁量的・分析重視 |

| コスト | 低い(0.1〜0.3%程度) | 高め(0.5〜1.0%以上) |

| 再現性 | 高い | 運用者の腕次第 |

ETFといえば「インデックス=低コスト・安定型」というイメージが強かった。でも、そこにもうひと味加えたのがアクティブETFってわけ。

アクティブETF登場の背景

最近のアメリカでは、アクティブETFの市場が勢いを増している。背景には、投資家の考え方の変化がある。

- 相場に合わせて柔軟に守りを固めたい

- インデックスでは拾いきれない高配当株や成長株を狙いたい

- 投資信託よりリアルタイムで透明な運用を求めたい

――そんなニーズが積み重なった結果

日本でも2023年9月、野村アセットマネジメントが「日本高配当株アクティブETF(2084)」を上場。予想配当利回りは約4%。企業業績や資本政策を踏まえて、ポートフォリオを機動的に組み替えるスタイル。つまり、守りと攻めの両立を目指すタイプってこと。

ETFの透明性と機動性、そして投資信託の裁量運用を組み合わせたハイブリッド。それがアクティブETF。「どっちか」じゃなく「いいとこ取り」を選び始めたって話。

アクティブETFの魅力と注意点

インデックスを超えるための仕組み

アクティブETFの魅力は、インデックス型にはない柔軟な動きと、市場平均を超える可能性を秘めたリターン戦略にある。ただし当然、裁量が入る分だけリスクやコストの問題もついて回る。良くも悪くも人の手が入る投資ってこと。

魅力①:ファンドマネージャーの裁量による攻めと守り

アクティブETFの特徴は、インデックスという枠に縛られないこと。ファンドマネージャーが企業の動向や相場の空気を読んで、銘柄の比率を変えたり、テーマ株を組み入れたりする。

たとえば、業績が落ち込みそうな業種は減らし、逆に成長の芽がある分野にシフトしていく。この動ける自由度がアクティブETFの強み。

特に下落相場では、その裁量が光る。インデックス型はルールに従って保有を続けるしかないが、アクティブ型ならリスクの高い銘柄を早めに外すなど、守りの手も打てる。

事例:日本高配当株アクティブETF(2084)

業績・資本政策・配当の持続性を分析し、利回りと株価上昇の両方を狙う。単なる高配当ではなく、「中長期のトータルリターン」を重視するのが特徴。攻めと守り、そのバランスを取る設計になっている。

魅力②:日次開示による高い透明性

「アクティブ運用=中身が見えない」って印象、まだ根強い。

でも東証に上場しているアクティブETFは、毎営業日に保有銘柄と比率を公開する仕組みになっている。

つまり、投資家はいつでもファンドの中身を確認できる。その意味では、普通の投資信託よりも透明性は高い。

とはいえ注意したいのは、なぜ買っているかまでは公開されない点。

銘柄は見えても、戦略の中身までは読めない。ここはファンドマネージャーの腕と哲学に委ねられている部分だ。

投資家としては、目論見書や月次レポートをチェックして、戦略の方向性・上位銘柄・売買回転率あたりを定期的に確認しておきたい。

注意点①:コスト構造と見えない経費

アクティブETFの弱点のひとつは、コストがやや高いこと。

理由は単純で、企業調査や運用判断に人の手間がかかるからだ。

| ETF名 | 信託報酬(年率・税込) |

|---|---|

| 日本高配当株アクティブETF(2084) | 0.5225% |

| 日経高配当株50連動型ETF(1489) | 0.308% |

ざっくり1.7倍。

ただし、アクティブETFは指数ライセンス料が不要な場合も多く、戦略によってはインデックス型+ちょい高程度に収まることもある。

大事なのは、「信託報酬+売買回転率」をセットで見ること。

コストは見た目以上に積み重なって効いてくる。

注意点②:運用者リスクと戦略の持続性

アクティブETFは人の判断で動く。だからこそ、ファンドマネージャーの交代や方針変更が

リターンに直結するリスクもある。

短期トレンドを追いすぎたり、テーマ株に偏った戦略は要注意。リバランスのたびに方針がぶれると、結果も安定しにくい。

さらにETFは上場商品だから、出来高やスプレッドも無視できない。流動性が低いと、売りたいときに思った値段で売れない。取引コストと流動性、この2つは地味だけど大事なチェック項目だ。

まとめ:アクティブETFは目的を持って使う商品

アクティブETFは「高配当狙い」でも「低コスト競争」でもなく、戦略で勝負するETF。

市場に合わせて柔軟に動き、長期でインデックスを上回ることを狙う。

ただし、万能じゃない。コストもリスクもある。だからこそ、自分の投資スタイルや目的に合わせて使うことが大事。結局のところ道具は使い手次第って話。

アクティブETFの仕組みやリスクが見えてきたところで、次は「高配当ETF」との違いをじっくり見ていこう。どちらも配当でゆるく稼ぐタイプに見えるけど、中身の動き方はまるで別世界。

結局のところ自分に合うほうを選べばいいって話なんだけどな。