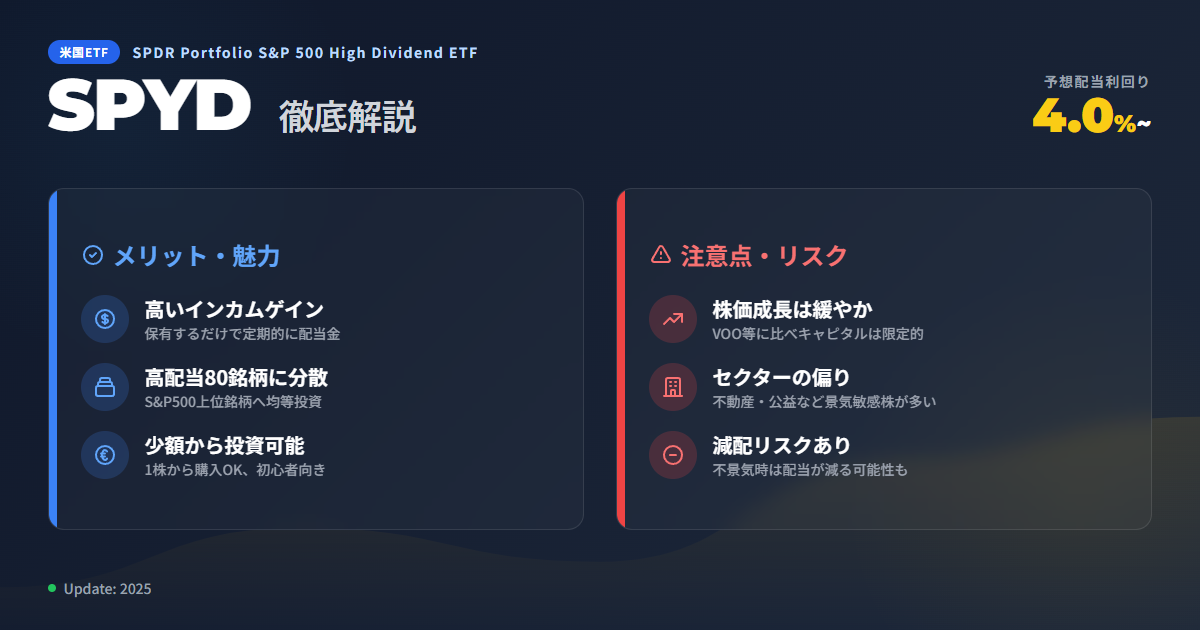

SPYDは利回りだけ見ると魅力的に見える。

でも中身は「高配当×均等加重」だから、S&P500の王道ETFとは性格が別物になる。

買う前に見るべきは、利回りじゃなく ルール(均等加重)と偏り。

この記事では、指数→均等加重→セクター→注意点の順で、SPYDのクセを先に片付ける。

SPYDとは?(基本情報)

正式名称は SPDR® Portfolio S&P 500® High Dividend ETF。

名前からして長いけど、中身はわりとシンプルな高配当ETF。

運用してるのはState Street(SPDR)。

ETF業界じゃ古参も古参で、「まぁここなら変なことはしないだろ」って安心感はある。

設定日は2015年10月21日。

NYSE Arcaで「SPYD」のティッカー(市場で使われる略号)で取引されてる。

歴史がめちゃくちゃ長いわけじゃないけど、そのぶん高配当ETFとしては着実に居場所を作ってきた印象。

ベンチマークはS&P 500 High Dividend Index(成績比較の基準になる指数)。

S&P500の中から、配当利回りが高い銘柄を約80社ほど、ルール通りに選ぶ仕組みになってる。

人の感情は入らない。

良くも悪くも、機械的。

「悩まない」って意味では、投資家にとってはありがたいやつだ。

コスト面も、なかなか良心的。

経費率(信託報酬)は0.07%。

長く持つ前提なら、この差は地味に効いてくる。

派手な利回りの裏で、こういう細かい部分を削ってくれるのは助かるよな。

純資産総額は約72.8億ドル(2025年12月時点)。

純資産総額(集まっているお金の規模)としては十分だけど、VYM(約687億ドル)と比べると、まだまだ伸びしろはありそうだ。

大企業の完成品ってより、もう一段育つ余地がある感じ。

保有銘柄数は78〜80銘柄前後。

高配当ETFの中では、やや絞り気味。

その分、「利回り重視」で集めてるのがSPYDらしいところだ。

分配金(定期的にもらえる配当)は年4回(3月・6月・9月・12月)。

季節ごとに、ちゃんと小遣いを持ってきてくれるタイプ。

直近12カ月の分配利回り(1年でもらえた配当の割合)は約4.5%前後。

市場平均と比べれば、かなり高めだ。

SPYDが注目される理由は、結局ここに尽きる。

連動指数「S&P 500 High Dividend Index」の特徴

SPYDはこの「S&P 500 High Dividend Index」に連動して動く。

つまり、中身のクセは指数そのものが源。

この指数は、S&P500の中から配当利回りが高い80社を抽出し、それらのパフォーマンスを測るように設計されている。

配当利回りは「最新の配当額×支払頻度 ÷ 株価」で算出されるため、株価が下がると利回りだけが派手に見えてしまう点には注意したい。

さらに特徴的なのが 等重み(Equal Weight)。

選ばれた80銘柄はすべてほぼ同じ比率で組み入れられ、1銘柄あたり約1.25%。

そのため、時価総額の大きな企業でも中堅株でも、同じ一票を持つような扱いになる。

こうした仕組みのおかげで、時価総額加重の指数とは違った景色が見える。

均等加重(Equal Weight)の仕組み

SPYDの味を決めているのは、この均等加重のルール。

80銘柄を同じくらいの比率で持つことで、巨大企業に偏らず、中型〜小型の高利回り株も自然と含まれる。

その一方で、四半期ごとにリバランスが必要になる。

つまり、価格が上がった株は売り、出遅れている株は買い増すことになるため、一定のリバランスコストは避けられない。

それでも、均等配分のおかげで業種や企業規模の偏りが少なくなり、結果として分散の効き方は悪くない。

広く浅く、クセの違う銘柄たちに触れるETFってところ。

構成銘柄・セクター比率の特徴

SPYDは“高配当優先”で銘柄を拾うため、セクター構成にも独特の色が出る。

2025年末時点では、以下のような比率になっている。

- 不動産(REIT含む):約21.6%

- 金融:16.6%

- 生活必需品:16.3%

- 公益事業:13.5%

- ヘルスケア:9.1%

- エネルギー:7.1%

一方で、ハイテクや通信は1〜2%程度と少なめ。

つまり、グロース株への期待はあまりできない構造だ。

例えばVYMが金融・テクノロジー比率を高めるのに対し、SPYDは不動産・金融・公益に寄りやすい。

その結果、景気や金利の影響をまともに受けやすい点は、良くも悪くも特徴として覚えておきたい。

組入れ銘柄を見てもその傾向は続く。

APA Corp(エネルギー)1.8%、CVSヘルス(生活必需品)1.7%、メルク(ヘルスケア)1.6%、アッヴィ(ヘルスケア)1.6% などが上位に並ぶ。

どれも株価成長は控えめだが、安定した配当を出してくれる企業たちだ。

さらに均等加重の仕組みのおかげで、上位でもウェイトは2%弱に抑えられ、特定企業に偏りづらい点は分散として働く。

基本スペックまとめ(経費率・純資産・利回りなど)

まずは、SPYDの基本スペックを一度整理しておこう。

ざっくり見ると、こんな感じ。

- 経費率(信託報酬):0.07%(非常に低コスト)

- 純資産額:約72.8億ドル(2025年12月時点)

- 設定日:2015年10月21日

- 組入銘柄数:約78社(高配当株を中心に構成)

- 分配利回り:直近12か月ベースで約4.5%。S&P500全体(おおむね1%台)を大きく上回る水準。

- 分配頻度:年4回(3月・6月・9月・12月)

- 取引通貨・取引所:米ドル建て/NYSE Arca上場(ティッカー:SPYD)

つまり、「低コストで、高利回りで、そこそこ銘柄数もある」というのがSPYDのざっくりしたスペックだな。

過去の値動き:ボラティリティ

次に、ちょっと現実的な話として、値動きとボラティリティを見ておこう。

SPYDは2015年の設定以降、やや値動きが荒いETFとして知られている。

特に、市場全体が大きく下落する局面では、その流れに素直に巻き込まれやすい。

たとえば、設定来の最大下落率は約46%。コロナ・ショック時には、S&P500以上のスピードで急落した。

さらに、ボラティリティ(価格変動の大きさ)を見ても、SPYDはライバルETFより高めだ。

おおよその変動率は約3.8%で、比較的ディフェンシブなVYM(約3.5%)よりも振れ幅が大きい結果になっている。

言い換えると、市場平均よりも値動きが激しく、リスクもそれなりに高めだと考えられる。

過去1年・3年リターンで見ても、テクノロジー株など成長株が強い局面ではSPYDは出遅れがちで、逆に景気後退局面では下落幅が大きくなりやすいという特徴がある。

つまり、「高配当だけど、動きはおとなしくない」。そういう性格を持ったETFだな。

配当利回りと分配金推移

SPYDの最大の売りは、やっぱり配当利回りの高さ。

最新の年間分配利回りは約4.5%で、同じ高配当ETFのVYM(約2.4%)と比べても、かなり高い水準にある。

過去の推移をざっくり振り返ると、2020〜2024年はおおむね4〜5%台で動いてきた。

たとえば、市場が不安定だった2020年後半には利回りが約4.96%まで上昇し、逆に株高が進んだ2021年には約3.69%まで低下している。

とはいえ、ここ数年だけを切り取っても、概ね4.3〜5.0%程度のレンジで推移しており、S&P500全体(約1%前後)と比べると、やはりかなり高い。

分配金は3月・6月・9月・12月の四半期ごとに支払われる。

そのため、定期的なインカムを重視する人にとっては、キャッシュフローの見通しを立てやすいETFともいえる。

ただし、利回りが高い分、分配額は年によって多少上下する。

それでもトータルでは、年間4〜5%程度のインカム(配当収入)をもたらしてきた実績がある。

なお、SPYDは米国株ETFなので、米国で10%の源泉徴収がかかる。

NISA口座で保有すれば国内課税は非課税になるが、米国分の10%は還付されない。

「NISAでも米国分の税金は残る」という点は、事前に知っておいたほうがいいポイント。

注意点:セクター偏重・二重課税・値動き

ちゃんと注意点も見ておきたい。

高配当ETFらしく、いくつかのリスクはそれなりにはっきりしている。

高配当ゆえのビジネスリスク

高配当株の中には、業績悪化や配当カットのリスクを抱える企業も含まれる。

SPYDは「割安とみなされているために利回りが高くなっている銘柄」を多く組み入れる傾向があり、その一部は景気悪化時に業績が急落したり、配当を減らしたりする可能性がある。

値動きの荒さ(高ボラティリティ)

セクターが金融・不動産・公益などに偏りやすい。

その結果、市場全体が好調なときにはグロース株中心のETFに比べて出遅れやすく、逆に金融危機や高金利局面では大きく下落しやすい性格がある。

実際に、過去には約46%もの急落を経験しており、VYMなどと比べて下げ幅が大きい場面も見られた。

セクター偏重リスク

公益・不動産・銀行など特定のセクターへのウエイトが高いため、金利上昇局面や金融不安が起きた場合、組入銘柄の多くが同時にダメージを受けるリスクがある。

加えて、ハイテクや成長株への投資比率はほぼゼロに近く、市場全体をけん引するような大型グロース株の恩恵は受けにくい点もデメリットだ。

配当の二重課税(米国源泉税)

米国株の配当には、まず米国で10%の源泉徴収がかかる。通常の課税口座では、日本でも約20.315%の税金がかかるため、いわゆる二重課税の状態になる。

NISA口座で保有すると日本での課税は免除されるものの、米国分の10%は還付されない。

つまり、非課税枠を使っても配当金の約1割は米国税として差し引かれる、ということだ。

このように、SPYDは高配当というメリットの裏側に、ボラティリティの高さやセクター偏重、税金面の制約といったリスクを抱えている。

投資を検討する際は、利回りの数字だけに目を奪われず、こうした性格もあわせて理解しておくことが大事だな。

どんな投資家と相性が良いか(特徴ベース)

ここまで踏まえると、SPYDと相性が良いのは、「インカム重視で、ある程度の値動きは受け入れられる投資家」だと分かってくる。

具体的には、

- 高配当を重視して米国株ETFを組み入れたい人

- 四半期ごとの配当収入を軸にポートフォリオを設計したい人

- 短期の値動きに一喜一憂せず、中長期でじっくり保有できる人

こういったタイプの投資家に向いていると言える。

評価としても、「多様なセクターに分散され、特定銘柄への依存度が低い」という点が挙げられる。

そのため、高配当と分散投資を同時に目指したい人には、比較的フィットしやすいETFだ。

逆に、成長重視で下落リスクを極端に嫌うタイプにはやや不向きだろう。

グロース株やIT株への投資比率は低いため、これらを中心にポートフォリオを組んでいる人がSPYDを厚く組み入れると、短期的なパフォーマンスのブレに戸惑う場面も出てくる。

あくまで「高利回り×クセ強め」というSPYDの性格を理解したうえで、自分の投資スタイルと噛み合うかどうかを確認することが大事だな。

最終的には、自分の投資目的・リスク許容度・運用期間を踏まえたうえで、「SPYDのクセ」とうまく付き合えるかどうかを見極めることになる。