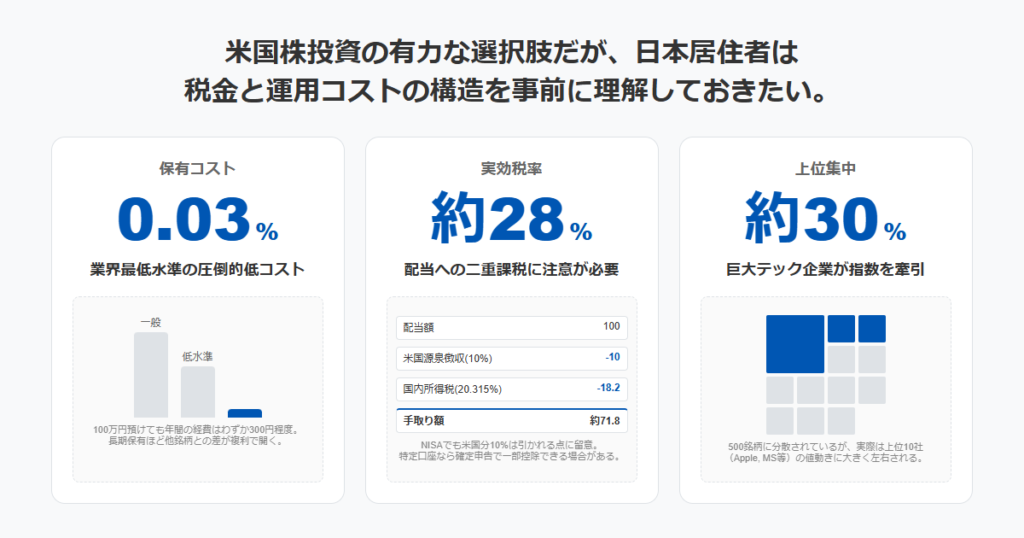

結論:米国株をS&P500で持つならVOOは低コスト(経費率0.03%)で有力。ただし日本から買うなら、税金(配当は米国10%+日本課税)と為替、買い方(国内投信/米国ETF)の選び方を理解しないと損しやすい。この記事では、VOOの基本スペック、配当、SPY/IVVとの違い、日本在住の実務(税金・買い方)までまとめる。

VOO / SPY / IVV の違い(S&P500連動ETF)

| 銘柄 | 運用会社 | 経費率(年) | 設定日 | 分配 | ざっくり特徴 |

|---|---|---|---|---|---|

| VOO | Vanguard | 0.03% | 2010/09/07 | 四半期 | 低コストで本命になりやすい |

| IVV | iShares | 0.03% | 2000/05/15 | 四半期 | VOOとほぼ同格。口座都合で選ぶ枠 |

| SPY | SPDR | 0.0945% | 1993/01/22 | 四半期 | 流動性が強いが、コストは高め |

※どれも S&P500(米国大型株の代表指数)に連動するETF。中身の方向性は基本同じ。違いは主に コスト・売買のしやすさ・口座相性。

税金の超要点:NISAでも米国10%は戻らない

特定口座(課税)なら確定申告で外国税額控除により調整できる場合がある。

配当(分配金)は、まず米国で10%引かれる(日米租税条約)。

その後、日本で20.315%課税(米国税を引いた残りに対して)。

例:配当100 → 米国で10引かれて90 → 日本で約18.28 → 手取り 約71.7(実効 約28.3%)

NISAなら日本の税金は0%だけど、米国10%は戻らない(外国税額控除が使えない)。

VOOとは?(基本情報)

VOOは2010年9月7日に設定された、S&P500に連動する代表的な米国ETFだ。

運用会社はVanguard(バンガード)。米国大型株のど真ん中を、超低コストで買うための道具と言っていい。

VOOの強みはシンプルで、

・米国大型株 約500銘柄にまとめて分散できる

・経費率が0.03%と低い

・指数連動型なので「個別株の当たり外れ」を避けやすい

この3点が軸になる。

ただし、VOOは「安心・最強」の呪文ではない。

中身は時価総額加重(大きい企業ほど比率が重い)なので、上位銘柄への寄り方=実質の偏りが起きる。

VOOを土台ETFとして使うなら、

「配当はどう見ればいいか」+「中身はどれくらい偏るのか」

この2つだけ、先に押さえておくと判断がブレない。

S&P500とは?(初心者向け)

次にVOOの連動先である S&P500指数 について触れておきたい。

この指数はNYSEやNASDAQに上場する企業の中から、時価総額・流動性・収益性などの基準で選ばれた 約500銘柄 で構成されている。

しかも市場価値加重型なので、時価総額が大きな企業ほどウェイトが高くなる。

こうした仕組みのおかげで、指数全体が米国経済の今を反映しやすいわけだ。

またS&P500は米国株式市場の約8割をカバーすると言われており、アップルやマイクロソフト、アマゾンといった巨大企業が多く含まれる。

そのため長期で成長が期待できる点も、投資家から好まれる理由になっている。

歴史的には年平均リターンが 約10%前後 とされ、長期で見ると右肩上がりを続けてきた。

ただし当然ながら、毎年こう都合よくいくわけでもない。+30%を超えた強い年もあれば、2022年のように -18% と落ち込む年もあった。

VOOの基本スペックまとめ

- 正式名称: Vanguard S&P 500 ETF

- 運用会社: バンガード(Vanguard)

- 設定日: 2010年9月7日

- 連動指数: S&P500(米国大型株500社)

- 構成銘柄数: 約500社(時価総額加重型)

- 投資対象: 米国大型株

- 経費率: 0.03%

- 純資産総額: 約8,391億ドル(2025年末、約82.3兆円)

- 直近分配金利回り: 約1.2%(四半期ごと)

- 取引所: NYSE Arca

- 決算月: 年4回(3月・6月・9月・12月)

上位構成銘柄とセクターの特徴

VOOは約500銘柄に分散している。

ただし均等に薄く広いわけじゃない。

S&P500は時価総額加重なので、巨大企業ほど比率が重くなる。

結果として、上位10銘柄だけで全体の4割前後を占める時期もある。

つまり、見た目は分散でも、値動きは少数の超大型株の影響を強く受けやすい。

セクターも同じで、IT(情報技術)が3割を超えることが多い。

「米国経済まるごと」と言われがちだが、実態は現代の勝ち組(巨大テック)に寄る指数だ。

過去の値動き(事実のみ)

VOOは設定以来、S&P500指数とほぼ同じ動きを続けてきた。

指数が長期で上昇傾向とはいえ、もちろん年ごとの上下は避けられない。

たとえば直近10年では、

- 2019年(+31.5%)

- 2020年(+18.4%)

- 2021年(+28.7%)

とかなり強い年が続いた一方で、

- 2018年(-4.4%)

- 2022年(-18.1%)

のように落ち込む年もあった。

それでも長期視点で見るなら、S&P500連動ETFは歴史的に 年率約10%前後 のリターンを示してきた。

ただしもちろん、過去が未来を保証するわけじゃない。そこだけは冷静に受け止めるしかない。

メリット(一般論)

VOOの一般的なメリットは次のとおり。

こうして並べると、王道と言われる理由も見えてくる。

超低コスト

まず、経費率 0.03%。

米国株ETFでも最安レベル。

長期になるほど、この差は静かに効いてくる。

つまりコスト負担をほぼ最小にできるって話だな。

充実した分散投資

VOOは米国大型株 500銘柄 に投資できる。

そのため、個別株のリスクをかなり抑えられる。

上位3業種の比率はやや高いが、他にも多くの産業が入っている。

結果として、全体ではしっかり分散が効いている。

長期成長への期待

S&P500は長期平均で 年率約10% の成績。

米国経済の成長を考えれば、今後も緩やかな上昇は期待できる。

つまりVOOは“優良株の詰め合わせ”を、低コストで持てる手段だ。

四半期分配

VOOは年4回(四半期)分配がある。

ただし、VOOは配当特化ETFではなく“市場平均”なので、利回りは高配当ETFほど高くなりにくい。

そして一番ややこしいのは、利回り表示がサイトや証券会社で混ざる点だ。

TTM(過去12か月合計)/30-day SEC yield/年率換算(推定)で数字がズレることがある。

流動性と取引のしやすさ

規模が大きく、売買もスムーズ。

主要な証券会社で普通に扱えるし、NISAにも対応している。

そのため、初心者でも入り口にしやすいETFだ。

実績の信頼性

運用はバンガード。

インデックス投資の“本家”みたいな会社だ。

VOOも設定以来、低コストと指数追随の精度を保ってきた。

各種データでも「基本構成に向くETF」と評価されている。

注意点:日本在住でつまずくポイント

ただしVOOにも注意点がある。

メリットだけで判断すると、あとでそう来たか…となりやすい。

中小型株には投資できない

VOOはS&P500に連動する。

つまり中小型株は入っていない。

新興株の成長を狙う人には物足りないかもしれない。

その場合はVTIなど、別のETFが必要だ。

少額投資にはやや不向き

VOOはETFなので基本は「1口単位」で買う。

そのため、投資信託のように100円単位で積み立てたい人にはやや重く感じることがある。

少額で積み立て中心なら、

S&P500連動の投資信託(積立しやすい形)を選ぶのも現実的だ。

配当再投資の手間

ETFは基本的に自動再投資がない。

再投資したいなら、自分で買い注文を出す必要がある。

さらに配当が1口に満たないと、全額を再投資に回せない。

地味だが、手間に感じることもある。

株価変動リスク

VOOは米国市場そのものを映すETFだ。

相場が下がれば、当然一緒に下がる。

リーマン時もコロナ時も、S&P500は20%以上落ちた。

VOOも例外なく付いていった。

短期の値動きは避けられない。

税金・為替リスク・NISA(一般論)

VOOを買うなら、税金・為替・NISA の3つは知っておきたい。

ここを押さえるだけで、後の混乱がだいぶ減る。

税金

まず配当には米国で 10% の源泉徴収がある。

その後、日本で 約20.315% がかかる。

いわゆる二重課税だ。

確定申告で外国税額控除を使えば調整できるが、手続きは自分で行う必要がある。

NISAなら日本の課税はゼロ。

ただし米国の10%は戻らない。

為替リスク

VOOはドル建てだ。

円高なら評価額が下がり、円安なら増える。

買い付け時には為替手数料もかかる。

とはいえ、ドル転無料の証券会社も出てきている。

どんな投資家と相性が良いか(特徴ベース)

VOOは次のような人と相性がいい。

- 長期投資でコストを抑えたい人

- 米国大型株へ広く分散したい人

- NISAでじっくり積み上げたい人

- 個別株より指数連動を好む人

逆に、小型株の大きな伸びを狙う人や短期トレード派には向きにくい。

とはいえVOOは“米国株の土台”として、多くの人のポートフォリオを支えている。

長期の成績も安定しており、信頼性は高い。

一方で、1口の価格や再投資の手間、為替と税金の注意点はある。

それでも長期で保有するなら、VOOは基礎レイヤーとして十分役割を果たしてくれる。