海外株・海外ETF(海外の企業や指数に投資する金融商品)の配当は、

「外国で源泉徴収(配当を受け取る前に、現地で税金が引かれること)」

→(課税口座なら)「日本でも課税」

となりやすく、放っておくと二重課税(同じ収入に対して二国で税がかかる状態)っぽくなる。

この二重課税の調整役が外国税額控除(外国で払った税を、日本の税から差し引く仕組み)。

ただし、誰でも・いくらでも戻せる制度ではない。

上限(=控除限度額(差し引ける最大額))があり、知らないと取りこぼす。

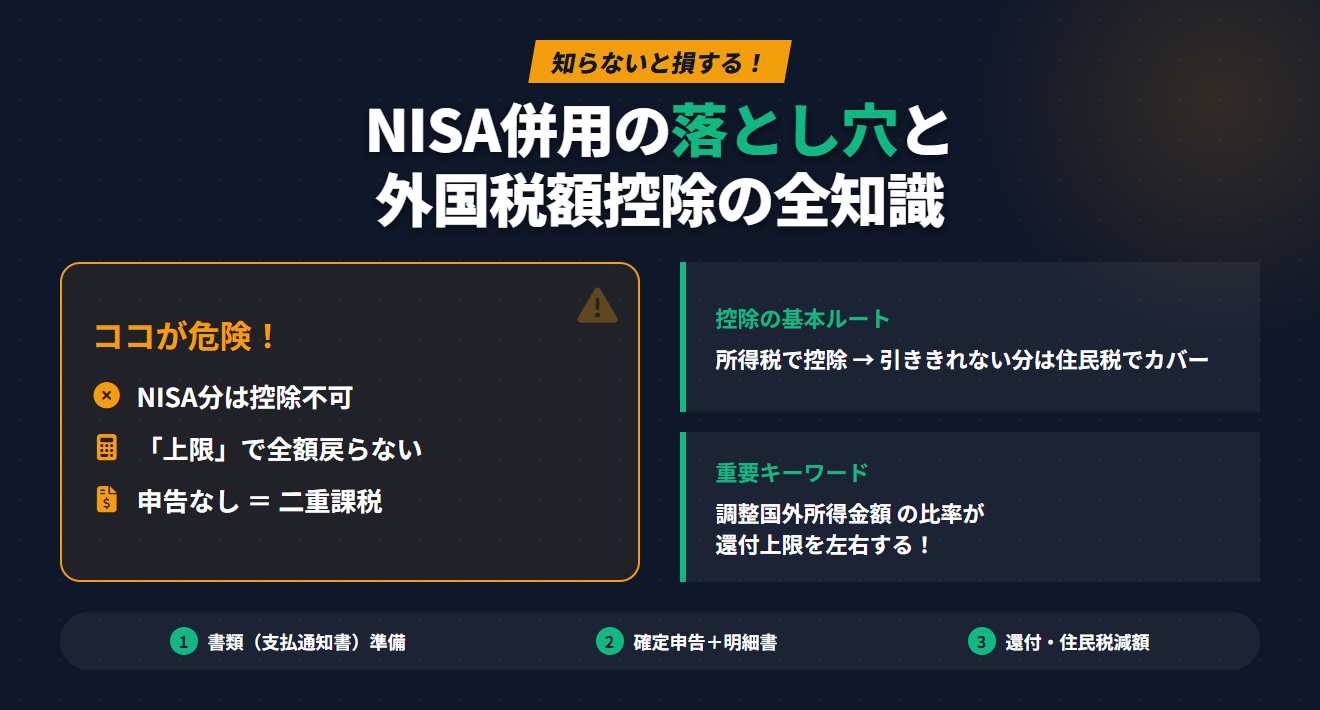

そして、ここからが本題。

NISA(少額投資非課税制度)を併用すると、外国税額控除で取り返せない外国税が出ることがある。

これが、いわゆる落とし穴。

この記事で押さえるべき3点

外国税額控除は「外国で払った税金」を、日本の税金(所得税(国に払う税)・住民税(自治体に払う税))から差し引く仕組みだが、上限(控除限度額)がある 国税庁

NISA口座内の配当は確定申告(1年分の税金を計算して申告する手続き)できないため、外国税額控除を使えない

→ NISAで引かれた外国税は、基本的に戻せない マネックス証券

所得税で引ききれない分は、一定範囲で住民税側でも控除される(これにも計算ルールがある)

外国税額控除とは?(超ざっくり図解イメージ)

- 海外配当で外国の税金が引かれる

- 日本でも課税されると、二重で税が引かれる形になる

- そこで「外国で引かれた税」を、日本の税(所得税・住民税)から差し引く

→ これが外国税額控除

ただし、差し引けるのは日本で発生している税額の範囲内。

日本の税が少ない年は、外国税を全部は吸収できない。

これが「限度額」の正体だ。

一番大事:控除限度額(所得税側)はこう決まる

所得税での控除限度額は、

所得税の控除限度額

= その年の所得税額 ×(調整国外所得金額 ÷ 所得総額)

ポイントだけ噛み砕くと、

- その年の所得税額が小さい

(控除が多い/そもそも税が少ない)

→ 取り返せる枠も小さくなりがち - 国外所得の割合が小さい

(海外配当が全体の一部)

→ これも枠が小さくなりがち

つまり、

「外国で引かれた税が多い=全額戻る」ではない。

ここが現実。

NISA併用の“落とし穴”はここ

落とし穴1:NISA分は、外国税額控除をそもそも使えない

NISAの配当は国内で非課税だが、

非課税取引(NISA)は確定申告できないため、外国税額控除の適用を受けられない。

結果として、

- NISA口座で引かれた外国税

(例:海外ETF配当の外国源泉税)

→ 日本で取り戻すルートが基本的にない

「NISAで非課税なんだから得でしょ?」と思った瞬間、

外国側の税だけが残ることがある。

ここが“取りっぱぐれポイント”。

落とし穴2:課税口座分も、限度額で詰まることがある

課税口座(特定口座・一般口座)で受け取った海外配当は、

外国税額控除の対象になり得る。

ただし、さきほどの限度額の式どおり、

日本側の税が小さい年ほど、戻せる上限も小さくなる。

住民税でも控除できる?できる。でも“式”がある

所得税で引ききれなかった外国税額は、

住民税側でも一定範囲で控除される。

住民税(都道府県民税・市町村民税)の控除限度額は、

所得税で控除しきれなかった分をベースに、

- 都道府県民税:12%(政令指定都市は6%)

- 市町村民税:18%(政令指定都市は24%)

という形で計算される。

※「合計で○○%まで」と雑に覚えるより、

所得税で余った分を、住民税側でどう配分するか

という理解の方が事故りにくい。

申告手順:年1回のメンテ作業としてやる

外国税額控除は、基本的に確定申告で申請する。

流れはこう。

Step 1:証券会社の書類を集める

- 年間取引報告書

- 配当金の支払通知/外国税額のわかる明細

「外国で課税された額」と「その元になった所得」が分かる資料を用意。

Step 2:確定申告書+

「外国税額控除に関する明細書」を作る

外国税額控除は、専用の明細書を作って申告する。

e-Taxでも作成でき、入力はガイド方式。

Step 3:証憑を添付(または提示に備える)

外国で税を払ったことを証明する書類の提出・提示が求められる。

Step 4:還付(または税額減)を確認

所得税で控除 →

残りがあれば住民税側で控除、という流れ。

よくあるつまずき(ここだけは踏まないで)

NISA分も控除できると思い込む

→ NISAは確定申告できないため、外国税額控除は使えない

“上限”の存在を忘れる

→ 払った外国税=全額戻る、ではない

必要書類が足りない

→ 「外国で税を払った証明」が必要

NISA×海外配当の基本線

- 外国税額控除は、二重課税を調整する仕組み

ただし、控除限度額という上限がある - NISA口座分は外国税額控除を使えないため、

外国で引かれた税は戻らないことがある - 申告は「確定申告+明細書+証憑」が基本

NISAは強力だが、海外配当と組み合わせるときは、

「国内は非課税、海外は残る」

この構造を理解しておくのが大事だ。