この記事で扱うのは、「勝とうとしない投資」の考え方。

土台にあるのは、敗者のゲーム――

ミスを重ねた人から脱落していく、という発想。

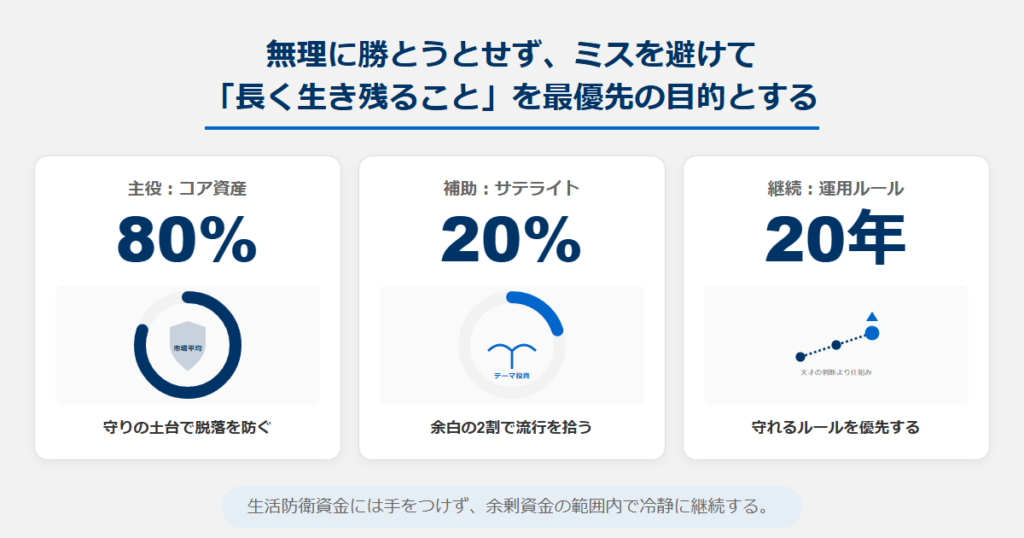

戦略はシンプルで、コア・サテライト。

主役は市場平均を取りに行くコアで、全体のだいたい8割。

サテライトはテーマETFなどで流れを拾う役割にとどめ、目安は2割まで。

時間軸も欲張らない。

仕込む → 待つ → 刈り取る → またコアに戻す。

この繰り返し。

この記事は「一発逆転の方法」じゃない。

大きな失敗を避けて、長く相場に残るための設計図。

その考え方を、順に整理していく。

「敗者のゲーム」視点での投資原則(最重要の土台)

投資で効くのは当てることより、致命傷を避けること。

勝とうとして動くほどミスが増える。だから先に「やらないこと」を決める。

『敗者のゲーム』が冷静に言っているのは、プロとアマが同じ市場で戦うと、だいたいこうなるという現実。さらに言えば、投資の世界では「勝ちに行く行動」そのものが負けを呼ぶことがある。

勝者のゲームと敗者のゲームの違い

- 勝者のゲーム:うまい人が決定的な得点を重ねて勝つ(例:強者同士の競技)

- 敗者のゲーム:相手を打ち負かすより、自分のミスで負ける(例:ミスが勝敗を左右するゲーム)

個人投資家が負けやすいパターンは、だいたい固定されてる。

成績を壊す典型パターン

たとえば、こんな流れ。

- 予測が当たった体験で、売買頻度が増える

- ポートフォリオ(資産の組み合わせ)が増殖して管理不能になる

- 下落局面で方針が崩れ、底で投げる

- 好調なテーマに飛び乗り、天井近辺で掴む

結局ここで大事なのは、「当てる」より「壊さない」。

投資戦略は 正しさ より続く 仕組み

投資は、数回の天才的判断より、10年・20年続くルールが勝ちやすい。逆に言うと、続かない仕組みは途中で破綻する。

- 迷わない(意思決定の回数を減らす)

- 失敗しても致命傷にならない(上限を決める)

- 退場しない(生活防衛資金(生活用の現金)・分散(偏りを減らす)・継続)

そして、この3つは全部つながっている。

コア戦略|市場平均を取りに行く(負けない設計)

コアは市場平均でOK。ここを強く作れば、相場が荒れてもブレにくく、続けやすい。

本戦略のコアはシンプルで、「市場平均に勝とうとしない。市場平均を取りに行く」。

コアの目的は「勝つ」ではなく「脱落しない」

投資で一番怖いのは、リターンが低いことじゃない。途中で続けられなくなること。

- 暴落で恐怖に負ける

- 生活資金が足りずに売る

- 資産が偏って一撃で崩れる

だからコアは、こういう事故を防ぐための骨格。

コアに入れる資産クラスの考え方(ざっくり)

コアは「市場平均を取りに行く土台」。ここは商品名より、役割で整理しておくのがラク。

- 株式(コアの中心):長期の成長を取りに行く

- 安定資産(現金・短期債〈満期が短い債券〉など):生活とメンタルを守る/暴落時にルールを守る余力

ただし、『敗者のゲーム』の文脈だと、債券を「安全だから」と無条件に持つのは少し慎重でいい。というのも、債券はリターンが低くなりがちだし、インフレ(物価上昇)局面では実質価値(物価を考慮した価値)が目減りしやすいから。

一方で、短期債などには役割がある。具体的には、

- 値動きのブレを抑える

- リバランス(配分を戻す作業)の受け皿になる

- 近い将来の支出に備える

結論としては、長期でリスク許容度(値動きに耐えられる度合い)が高い人なら「株式中心(+現金)」でも成立する。逆に、目的や性格によっては「株式中心(+安定資産)」として短期債を少し組み合わせてもいい――そのくらいの位置づけ。

高配当ETFはどう位置づけるか(目的を間違えない)

高配当はキャッシュフロー(お金の出入り)を安定させる道具。目的が生活の安定なら、頼れる味方になる。

ただし、高配当ETFは扱いが難しい。理由は単純で、「配当」という言葉が期待を膨らませやすいから。

「配当=利益」ではない

配当(利益の一部の分配)は、利益の一部を株主に分配する仕組み。とはいえ、配当が出ること自体が「総合的な成績の良さ」を保証するわけじゃない。

- 株価が下がれば、資産全体としては増えないこともある

- 配当利回り(配当÷株価の割合)は、市況や株価変動で大きく変わる

だから大事なのは、目的がリターン最大化なのか、キャッシュフローの安定なのかを分けること。

高配当をコアにする/しないの基準

高配当ETF(配当が多めのETF)は、コア(主役)に向いている人と、あえて入れないほうがいい人が分かれる。判断基準はシンプルで、「向き・不向き」で考えれば十分。

まず、将来配当を生活費の一部として使う予定があるなら相性がいい。加えて、価格が上下しても配当が入ることで気持ちが安定し、ルールを守りやすいタイプなら、コアに入れたほうが方針はブレにくい。

ただし一方で、高配当ETFはセクター(業種)の偏りが出やすく、状況次第では減配(配当が減ること)も起こり得る。そこがストレスになるなら、無理に主役にせず、比率を小さめに抑えておくほうが安全。

新NISAでどう使うかの考え方(役割ベースで整理)

新NISA(非課税の投資制度)は、「何を入れると一番得か」が人によって変わる。年齢、収入、いつ使うお金か、投資との向き合い方が違う以上、全員に当てはまる正解はない。

ここで言いたいのは、「この商品は新NISAに入れるべきか」という話ではない。そうではなく、新NISAを“どんな役割の投資”に使うか、という考え方。

まずコアは土台。長く持ち続けて、市場平均を取りに行くのが目的だから、新NISAでは「続く形」を優先する。

- 長期で持つ前提

- 積立で淡々と続けられる

- 相場を見なくても不安になりにくい

要するに、途中でやめにくい形かどうかが最重要、という判断。

一方で、高配当ETFは資産を最大化する道具というより、定期的なお金の流れを作る道具。したがって、将来配当を使うイメージがある人や、配当があるほうが気持ちが安定して続けられる人なら、その目的に合う範囲で新NISAを使う、という位置づけになる。

「非課税だから全部高配当にする」ではない。自分はこの投資で何を得たいのかを基準に考える、ということ。

そして、税制や制度の細かいルールは将来変わる可能性がある。だが、「何のために投資しているか」「コアとサテライトをどう使い分けるか」という目的は変わらない。だから先に目的を決め、その上で新NISAを使う。制度に振り回されず、戦略を先に固定するのが安全運転。

アクティブETFを主軸にしない理由(否定派の冷静な根拠)

アクティブETF(市場平均超えを狙うETF)は悪じゃない。ただ、長期で再現性を保つ難度が高く、個人が主軸にすると失敗の確率が上がると考えている。

誤解されやすいので先に言うが、「アクティブETF=全部ダメ」ではない。

それでも中心にしないのは、このブログの主軸が『敗者のゲーム』だから。

長期で勝ち続ける難しさ

アクティブ運用(判断で上回る運用)は、企業分析・市場環境の読み・ポジション(保有量)調整といった判断の積み重ね。ゆえに、個人が長期で安定して成果を出すには、検証コスト(調べる手間)が大きいのが現実。

買う前に必要な検証コストが高い

少なくとも、

- 何に投資しているか(中身)

- どんな局面で弱いか

- コスト(信託報酬(運用コスト)など)

ここを理解してないと、結局「雰囲気で買う」になる。

それでも触るなら「コアにしない」

触るならルールはこれだけ。

- コアに入れない

- サテライト枠の中でさらに上限を決める

- 撤退条件(手じまいの基準)を事前に決める

+α戦略|テーマETFを使う(投機にしないための設計)

+αは「個別株で当てる」ではなく、「テーマETF(特定テーマに連動するETF)で流れを拾う」。予測勝負にせず、コア・サテライト戦略の枠内で、安全運転を徹底する。

ここからが+α。ただし前提は変わらない。

- コアが主役

- サテライトは全体の一部

- 当てに行かない(予測勝負を避ける)

テーマETFは「当てる」より「順番待ちを買う」

テーマ投資が危険になるのは、未来を当てに行く瞬間。

しかし、「流れが完全に揃ってから乗る」だけに寄せると、今度は遅くなることもある。

このブログでのテーマETFは、季節ものに近い。たとえば冬物の服を夏に買う感覚。いまは主役じゃないけれど、出番が来やすいテーマ(順番待ち)を小さく買っておく。

ここで押さえるのは3つ。

- いま人気のテーマを追いかけない

- とはいえ、完全な逆張りで勝負しない

- 構造的な追い風(理由が説明できる背景)があるものだけを候補にする

つまりメインは「追随」ではなく、順番待ちを仕込む(種まき)。

追随(流れが揃ってから増やす)はあくまで補助で、小さく持って出番を待つ運用になる。

テーマローテーションの考え方(当てに行かず、順番を待つ)

ローテーション(注目の移り変わり)は、「次に何が来るか当てるゲーム」じゃない。ここでの発想はこう。

- 市場には“季節”がある(主役は入れ替わる)

- いま主役でないテーマにも順番待ちの時間がある

だから、やることはシンプル。

- 候補を絞る(長期テーマ/構造変化/政策・金利・景気など、理由が説明できるもの)

- 小さく買う(種まきがメイン。時間分散でゆっくり)

- サインが揃ってきたら必要な分だけ追加(追随は補助)

出番のサインは、たとえばこんなもの。

- 市場全体の関心が戻ってきた(関連ニュースが増える、話題が広がる)

- 値動きが落ち着き、下げ止まり〜上向きが続く

- 他テーマから資金が移ってきたように見える(相対的に強くなる)

サインが出たから全力、にはしない。順番待ちで仕込んでいるから、追随は「遅れを取り戻す行為」ではなく、配分の微調整で済む。

テーマ選定の基準(このブログの最低条件)

テーマETFを選ぶ最低条件はこれ。

- 長期テーマ(一過性の流行ではない)

- 分散されている(単一銘柄に近い構造は避ける)

- 売買しやすい(極端に取引が薄いものは避ける)

具体的なETF名は別記事に回す。ここでは「どう選ぶか」の基準だけ押さえておけば十分。

運用ルール(コア・サテライト戦略を崩さないために)

サテライトは少しだけが効く。だからこそ、比率・上限・撤退条件・見直し頻度を先に決めておけば、余計な判断が減って崩れにくい。

ここからは数字で縛るパート。とはいえ、ルールは多いほどいいわけじゃない。守れる数だけでいい。

サテライト比率の目安(上限の考え方)

目安として、サテライトは全体の2割程度まで。

- うまくいっても、比率を増やしすぎない

- うまくいかなくても、取り返しにいかない

結局のところ、当てるより配分を守るほうが安定しやすい。

1テーマの上限(集中しすぎない)

おすすめは次のどれか。

- 1テーマ運用:最大10%(残り10%は現金orコアに戻す余地)

- 2テーマ運用:各7.5%まで(合計15%)

- 3テーマ運用:各5%まで(合計15%)

※上限20%を常に使い切る必要はない。むしろ余白があるほど安全。

よくある失敗と回避策(チェックリスト)

失敗の原因はだいたい同じ。増やしすぎ、飛びつき、ルール崩壊。だから先に“負け筋”を潰す。それだけで成績は安定しやすい。

失敗①:テーマを増やしすぎて管理不能

テーマが増えるほど点検項目が増え、判断が増える。結果としてミスも増える。

対策:最大でも2〜3テーマまで。迷ったら「今は持たない」。

失敗②:上がったテーマに飛び乗って天井掴み

ニュースで盛り上がる頃には、ある程度は織り込まれている(予想が価格に反映されている)こともある。

対策:仕込みは小さく。刈り取りは分割。上限(1テーマ10%など)を超えない。

失敗③:下落でルールが崩れる(現金不足・コア未整備)

テーマ以前に、コアが弱いと耐えられない。

対策:コア80%と生活防衛資金が先。

「先に守る」→「あとで攻める」。

失敗④:配当や利回りの数字だけで意思決定

数字は大事。ただし、数字だけで決めると偏る。

対策:目的(資産成長 or キャッシュフロー)を先に固定する。

おすすめ1冊(PR)

この記事の考え方(負けない設計/コア・サテライト)の土台は『敗者のゲーム』。

長期投資の「やること/やらないこと」を一度整理したい人は、先に本で全体像を固めると迷いが減る。

※当サイトはAmazonのアソシエイトとして、適格販売により収入を得ています。

次に読む記事

このページは「全体設計図」。各テーマは別記事で深掘りする。迷ったらここに戻って、コア・サテライトの役割が入れ替わっていないか確認するといい。