SPYとSPX。

名前が似すぎてて、最初は同じものだと思っても無理はない。どっちもS&P500に関係してるし、なおさらややこしい。

でも、この2つは役割がまったく違う。

SPXは「指数そのもの」。市場の温度を測るための基準値だ。

一方のSPYは、その指数に連動して実際に売買できるETF。投資商品だな。

この記事では、

SPYとSPXの違いを「指数とETFの本質」というところから整理して、

あわせてVOOやIVVとの一般的な違い、NISAでどう扱われるかも確認していく。

S&P500を

「眺める指標として使うのか」

「実際に投資する手段として使うのか」。

その立ち位置の違いが分かれば、この混乱も自然と解ける。

SPYとは?(基本情報)

SPY(スパイ)は正式名称が SPDR S&P 500 ETF Trust。米国を代表する株価指数「S&P500」に連動するETFで、運用は State Street Global Advisors。SPDR(スパイダー)シリーズの顔みたいな存在。

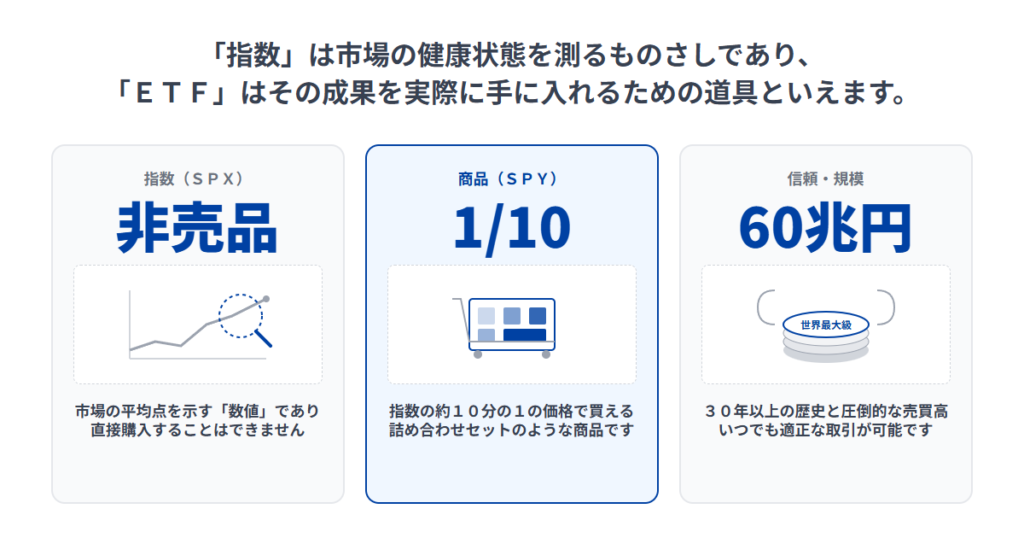

1993年1月に上場していて、これがアメリカで最初に誕生したETF。つまり30年以上の実績がある、それなりに年季の入った商品だ。2024年時点では純資産総額が約6,000億ドル(約60兆円)と、世界でもトップ級の規模になっている。

さらに出来高も桁違いで、平均すると1日あたり6,400万口以上が売買される。相場が荒れていようが静かだろうが、とりあえず注文が通りやすいってのはありがたいところだな。

コストである信託報酬は 年率0.0945%。後発の低コストETFと比べると少し高めだけど、それでも1%未満の低水準。分配金は四半期ごとで、組入銘柄はS&P500の500社。

つまりは「アメリカの大型株500社に一括で投資できる」そんなお手軽さが、S&P500連動ETFの魅力ってこと。

SPXとは?(基本情報)

こっちは S&P500指数そのものを表すコード。米国大型株500社の動きを、ひとつの数字でざっくり示す“市場の平均点”みたいな存在だな。

指数の算出方法は時価総額加重平均で、ニューヨーク証券取引所やNASDAQに上場する主要企業で構成される。S&P Dow Jones Indices が日々計算していて、世界中の市場関係者が基準として使っている。

よくニュースで「S&P500が+1.5%」なんて言うけど、あれはあくまで SPXという“数値”が上がったってだけなんだ。投資家がSPXそのものを買うことはできない。だって指数は“商品”じゃないから。

S&P500の値動きを自分の投資に反映させたいなら、SPYみたいなETFか、投資信託、あるいは先物などを利用するしかない。俺も「SPX買えないの?」なんて思ってた。

SPYと SPX の本質的な違い

初心者でも次のように整理すると分かりやすい。

SPX = 指数(Index)

株価の動きを示す数値で、直接投資はできない。あくまで指標。

SPY = ETF(Exchange Traded Fund)

S&P500の動きに連動するよう作られた上場投資信託で、市場で売買できる。

SPXは「S&P500そのもの」であり、投資対象ではない。逆に SPYは「指数の成果を得るための投資商品」で、誰でも口座があれば売買できる。

SPX(指数)の特徴

まず市場全体の値動きを示す基準になる。しかし個人が直接買うことはできない。

さらに配当金は存在せず、数字が上下するだけ。そしてETFやファンドの比較基準(ベンチマーク)として使われる。

指数が担っているのは 「市場の健康状態を測るものさし」 の役割で、投資家が直接利益を取りに行く対象じゃないってわけだ。

SPY(ETF)の特徴

指数に連動する投資商品として設計されている。そのため株式と同じように取引所で売買できる。

加えて、保有すると分配金を受け取れる。また中身はS&P500の構成銘柄で、500社へまとめて投資できる。

ただし、信託報酬などの運用コストがかかる。とはいえ市場価格が指数から大きく乖離しないよう裁定が働く。

SPYは、ごく普通の「投資対象」。誰でも1口から買える手軽さが魅力ってわけ。

SPYの構造(シンプル解説)

運用会社は基本的に S&P500 の構成銘柄500社を保有する。

(もちろん細かい調整はあるが、基本は実物をまるごと持つ実物運用。)

投資家がSPYを購入 → 資金がファンドに流入 → 運用会社が構成銘柄を比率どおりに買う。

こうして ETFの価値が指数に連動する仕組みが成り立つというわけ。

SPYは、SPXの約1/10の価格になるよう設計されている。

たとえば SPX が4,500ポイントなら、SPYはだいたい450ドル前後。

(もちろん分配金やコストで多少のズレは出る。)

SPYを1口買うというのは、500社すべてを薄く持つのに近い感覚だ。

企業からの配当金は一度ファンドにプールされ、

3ヶ月ごとに分配金として支払われる。

配当込みのS&P500指数に近いリターンを狙える。

なおSPYは法律上 ユニット・インベストメント・トラスト(UIT) として組成されている。

とはいえ初心者がそこまで意識する必要はない。

「指数に連動するETF」という理解で十分だ。

結局のところ

SPY=S&P500構成銘柄に一括投資するための道具。

分散を効かせたい投資家にとって、かなり便利な選択肢なんだよな。

SPYの構造(初心者向けのシンプル解説)

ではここから、SPYがどうやってS&P500に連動しているのかを見てみよう。まずSPYは「指数を忠実になぞること」を目的に運用されている。

そのため運用会社は基本的に S&P500 の構成銘柄500社を保有する。(もちろん細かい調整はあるが、基本は実物をまるごと持つ“実物運用”。)

投資家がSPYを購入 → 資金がファンドに流入 → 運用会社が構成銘柄を比率どおりに買う。こうしてETFの価値が指数に連動する仕組みが成り立つというわけだ。

さらにSPYは、SPXの約1/10の価格になるよう設計されている。たとえば SPX が4,500ポイントなら、SPYはだいたい450ドル前後。(もちろん分配金やコストで多少のズレは出る。)

つまりSPYを1口買うというのは、500社すべてを薄く持つのに近い感覚だ。

そして企業からの配当金は一度ファンドにプールされ、3ヶ月ごとに分配金として支払われる。その結果配当込みのS&P500指数に近いリターンを狙える。

なおSPYは法律上ユニット・インベストメント・トラスト(UIT)として組成されている。とはいえ初心者がそこまで意識する必要はない。「指数に連動するETF」という理解で十分だ。

結局のところ、SPY=S&P500構成銘柄に一括投資するための道具。分散を効かせたい投資家にとっては、便利な選択肢だな。

SPX(指数)は何のために存在するのか?

次にS&P500指数(SPX)が何を担っているのか整理しておこう。

市場全体の健康度を測るバロメーター

S&P500、つまり SPXという指数 は、米国株を語るうえで欠かせない代表的な基準だ。たしかにダウ平均やNASDAQ総合といった別の指数もあるんだけど、市場をより広く映しているのはこのS&P500(=SPX)。

というのも、米国株の時価総額の約80%をカバーしているからなんだよな。

投資成果のベンチマーク(比較基準)

ETFや投資信託、年金基金の運用成績を評価する際、結局は「S&P500と比べてどうだったか」が判断基準になる。

たとえばファンドAが+10%でも、S&P500が+12%なら市場平均に負けたことになる。こうしてSPXは、成果を測る物差しとして欠かせない存在になる。

金融商品の連動対象

さらにS&P500指数は、先物やオプションの原資産にもなる。ETFや投信も、この指数があってこそ成立する商品だ。

SPXはマーケットの共通言語。これを基準に、数えきれない金融商品が組み立てられている。

SPYのメリット・注意点(特徴の整理)

最後に、SPYが持つメリットと注意点を、あくまで中立的な立場からまとめておく。あくまで特徴を理解するための整理だ。

SPYのメリット(長所)

米国株式市場を丸ごとカバーできる

S&P500(=SPX)に連動しているおかげで、SPY1本で500社に分散投資できる。つまり、個別株を選ばずとも “米国株の平均点” をそのまま取れるわけだ。

そのため市場全体の成長に乗りやすい点は、初心者にとって大きな安心材料になる。まぁ、銘柄選びで悩むくらいなら、こうやって市場ごと抱えてしまうのも悪くない。

歴史が長く、信頼性が高い

SPYは1993年に登場した、世界初のETF。それから30年以上、ITバブル崩壊・リーマンショック・コロナショックと、いろんな荒波をくぐり抜けてきた。

「歴史が長い方が安心できる」と考える慎重派の投資家からも支持が厚い。運用資産規模も世界最大級で、管理の安定感という点でも評価されている。

圧倒的な流動性

SPYは、“流動性の怪物”なんてあだ名がつくほど売買が多い。1日あたり5,000万〜6,000万口が動くと言われ、いつでも売買が成立しやすいのが強みだ。

そのためスプレッドは極薄で、大きな金額でも市場への負担が少ない。短期売買やヘッジ目的で使う機関投資家にも人気で、その存在がまた流動性を押し上げている。

SPYの注意点・短所

競合ETFよりコストが高め

SPYの信託報酬は 0.0945%。一方でVOOやIVVは 0.03%前後 だから、比べるとSPYは約3倍の水準になる。

もちろんどちらも“年0.1%未満の低コスト”には変わりない。とはいえ、長期運用だと小さな差が積み上がって効いてくることもある。実際、費用を重視してVOOやIVVに乗り換える人も少なくないな。

米国市場での取引が必要

SPYは米国ETFだから、日本から買うには 米国株取引ができる証券口座 が必要だ。購入は米ドル建てで、為替手数料やスプレッドがコストとして発生する。

さらに取引時間が日本の夜という点も、初心者にはちょっとハードルかもしれない。とはいえ、最近は“円貨決済で自動ドル転”してくれる証券会社も増えて、以前よりだいぶ買いやすくなっている。

総まとめ

SPYは 流動性と信頼性が抜群のETFだ。一方で、費用面ではVOOやIVVのほうが有利なところもある。

どれが良い悪いではなく、自分の投資目的とスタイルに合うかどうかを基準に選ぶのが大事。