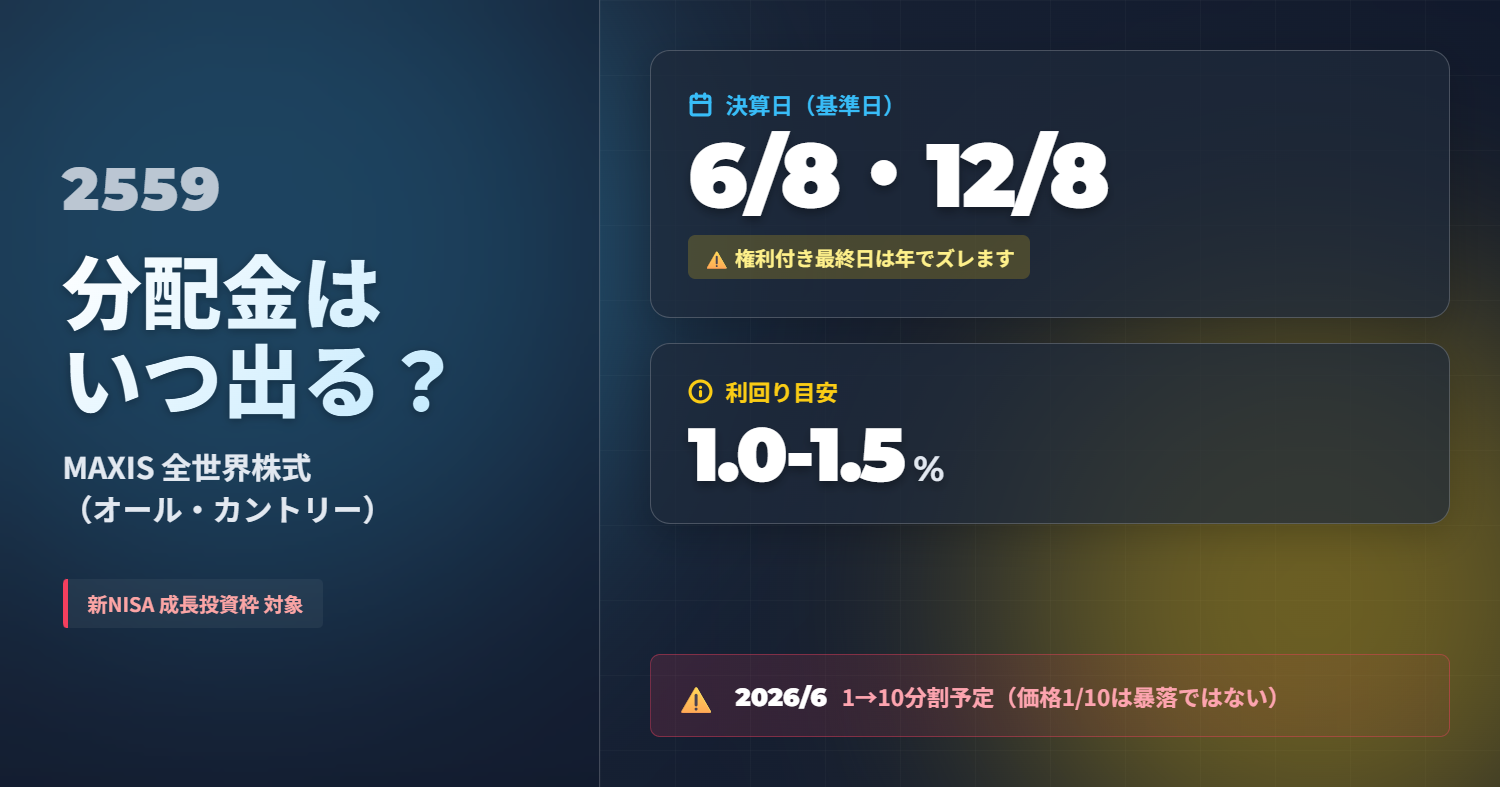

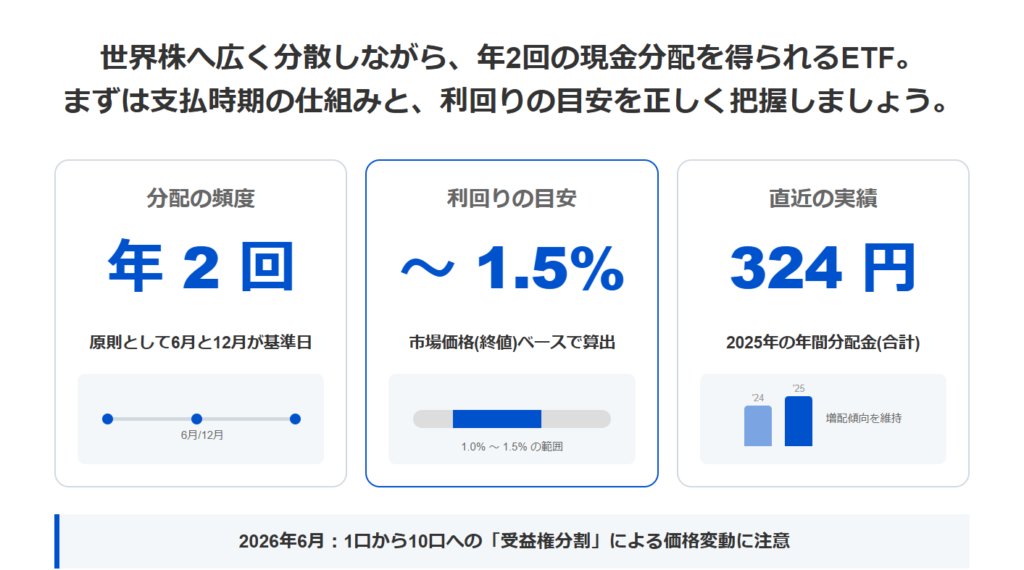

2559(MAXIS全世界株式(オール・カントリー)上場投信)って、要するに「世界株を広く持ちつつ、年2回ちょっと小遣い=分配金(受け取る現金)が落ちてくるETF(上場投資信託)」。

この記事では、分配金がいつ出るのか、その過去実績の目安、そして分配金利回り(分配金の割合)の計算方法を整理していく。

最初にここだけ注意。2559は計算期末日(=分配金支払基準日(分配の判定日))が原則6/8・12/8だけど、「8日に買えばOK」ではない。実務では権利付き最終日(この日までに買って持ち越す)/権利落ち日(この日以降は今回分なし)で決まり、土日や祝日で毎年ズレるからだ。

利回りも同じで、いつ時点の数字か、どの価格(終値など)で割ったのかがセットじゃないと簡単にズレる。ここが曖昧だと話が一気に怪しくなるので、条件は本文で固定して書く。

※最終更新日:2026年1月11日

※分配金額や日付の一次情報は、運用会社の開示(TDnet(適時開示の仕組み))で確認。分配金実績の一覧は、運用会社サイトの「分配金実績」も補助線として使える。 東証上場会社情報サービス(TDnet)

2559の分配金はいつ?スケジュールは「4点セット+1」で見る

ここを「基準日だけ」で書くとミスリードになる。2559は年2回分配だが、初心者が本当に知りたいのはこれ。

① 計算期末日(=分配金支払基準日/権利確定の基準日)

- 原則:6月8日・12月8日

TDnetの開示でも、このへんの語彙は「分配金支払基準日」「計算期間」「分配金支払開始予定日」みたいに出てくる。ここで「決算日」って言い方をすると、決算短信(決算発表)と混同して検索がズレやすいから、記事内では計算期末日/分配金支払基準日に寄せておく。

② 権利付き最終日(この日までに買って持ち越し)

- 目安としては、権利確定の基準日(計算期末日)の2営業日前になりやすい。

※この「2営業日前」は現行の受渡し制度(T+2(売買から受渡しまでが2営業日))前提。制度変更や休場日で前後するので、最終は各社カレンダーで確認。なおT+2の前提自体はJPXの解説がある。

③ 権利落ち日(この日以降に買っても今回分はもらえない)

- 目安としては、権利付き最終日の翌営業日が権利落ち日。

例として置いとくと、 - 2024年6月分:権利落ち 6/6

- 2025年6月分:権利落ち 6/5

みたいに、6/8と一致しない年が普通にある。

ここだけは「例で理解した気」になりやすいから、上のT+2前提の目安とセットで持っとくのが強い。

④ 分配金支払開始予定日(=支払開始の目安)

入金はだいたい「基準日の翌月中旬」になりやすい。

- 6月分 → 7月中旬

- 12月分 → 翌1月中旬

具体例としては、

- 2024年6月分:2024/7/17 支払開始

- 2025年6月分:2025/7/17 支払開始

- 2025年12月分:2026/1/16 支払開始

って流れ。

※「支払開始予定日」=証券口座への反映が同日とは限らない。口座の入金タイムラグは普通にある。

+1:分配金額はTDnetで確定する(探すべき開示の型)

分配金額そのものは、基準日の数日後にTDnetで確定開示されることが多い。

目安としては、基準日の翌営業日〜1週間くらい(例:6/9〜6/15あたり)に検索すると当たりやすい。

TDnetは直近31日分が中心なので、少し遅れても6月中〜7月上旬くらいなら拾えることが多い。

※年末(12月分)は年明けまで放置すると見つけにくいことがあるので、年内に一度確認が安心。

探すときは、だいたいこの型だ。

- TDnetの「MAXIS ETFの収益分配のお知らせ」で、(2559)1口あたり○○円/分配金支払開始予定日○月○日が確認できる

例:2025/6/9開示で(2559)1口につき177円、分配金支払開始予定日2025/7/17みたいに明記される(実績は運用会社サイト側にも掲載あり)。

TDnetでの確認手順(迷子防止)

- 「2559」or「MAXIS ETF 収益分配」で検索

- 「収益分配のお知らせ」を開く

- 本文の「1口あたり分配金」「分配金支払開始予定日」を見る

この3つだけ覚えておけば、だいたい辿り着ける。

注意:2026年6月に受益権分割(口数を増やす分割)(1→10)※ 予定

2559は、2026年6月8日を分割基準日に「1口につき10口」の受益権分割が予定されていて、6月9日に効力発生。さらに東証での売買は6月5日以降、分割を反映した価格で取引されるため、6月上旬に株価の見え方がガクッと変わる。

これを知らないと、「暴落?」って誤解してパニックになる。分配落ちの調整だけじゃ説明しきれない動きが混ざるから、2026年6月前後は特に分割要因を頭に入れとくのが安全だ。

2559の過去の分配金実績(税引前・1口あたり)

分配金ってのは毎年固定じゃない。相場、配当、為替で普通にブレる。

だから「だいたいこのくらい」って目安を置きつつ、最新はTDnetで確定させるのが一番ラクだな。

| 基準日 | 1口あたり分配金 |

|---|---|

| 2021年6月8日 | 75円 |

| 2021年12月8日 | 81円 |

| 2022年6月8日 | 111円 |

| 2022年12月8日 | 111円 |

| 2023年6月8日 | 148円 |

| 2023年12月8日 | 126円 |

| 2024年6月8日 | 158円 |

| 2024年12月8日 | 144円 |

| 2025年6月8日 | 177円(支払開始予定日 2025/7/17) |

| 2025年12月8日 | 147円(支払開始予定日 2026/1/16) |

(目安の整理:運用会社サイトの分配金実績で流れを掴み、最終確認はTDnetの確定開示)

※この表の読み方を1行で言うならこう

直近2年の年間合計:2024年=302円、2025年=324円。レンジ感は1回あたり概ね80~180円台。

分配金が変動する主な理由

分配金が上下する理由は、だいたいこのへん。

- 投資先企業の配当状況

- 市場環境(株価の上下)

- 為替レート(円換算額が変わる)

円安+配当増なら増えやすいし、逆なら減りやすい。まぁ、世界相手だとそうなる。

無配・減配はあり得る?

理論上は無配や減配もあり得る。

利益が十分じゃないとか、規約・方針で分配を抑えることは普通にある。

2559も「運用状況によって分配金が変わる」前提の商品だから、今後も上下はするものとして見とくのが安全だな。

2559の分配金利回りはどのくらい?

利回りの目安(いつ時点・何で割ったかを固定)

目安としては、だいたい1~1.5%前後に収まることが多い。

- JPX資料(2025/6/30時点)(PDF)では分配金利回り 1.48%

※JPX資料は、「直近12か月の実績分配金」と「作成日の市場価格(終値)」で算出する注記がある

(2559はこの時点で、直近12か月分配金が321円、終値が21,640円などの前提で整理されている)

ここまで固定しておけば、「別の日の株価で見たら違うじゃん」問題が起きにくい。

用語を揃える:利回りの割り算は「市場価格(終値)」で統一

本文では基本、利回りの割り算は市場価格(終値)で統一する。ETFは実務上これが一番通じるし、JPX資料もその前提で注記されることが多い。

分配金利回りの計算方法(初心者向け)

式だけ覚えれば終わり。

分配金利回り(%)=(直近12か月の分配金合計 ÷ 市場価格(終値))×100

計算に使う2つの数字

- 直近12か月の分配金合計:過去12か月に支払われた分配金(1口あたり)の合計

- 市場価格(終値):その日の終値を使うのが一般的

具体例

- 市場価格(終値):20,000円

- 直近12か月分配金合計:300円

この場合、

(300 ÷ 20,000) × 100 = 1.5%

価格は毎日動くから、同じ式で「今の目安」を自分で出せるようにしとくと、余計な不安が減る。

分配金に関する注意点

分配金の表示は、証券会社の画面だとだいたいこの2つに分かれる。

- 普通分配金(利益からの分配)

- 特別分配金(元本払戻金(元本の払い戻し))

2559は基本的に現地配当などの運用益を分配源とするけど、状況次第では「取り崩しっぽく見える」場面も出る。

分配金だけ見てニヤけると、あとで現実に殴られることがある。

分配落ち後は価格が調整されやすい

分配金を払うということは、ETFの中身の資産がその分だけ外に出るということ。

だから分配落ち後は、基準価額(NAV(中の資産価値))も市場価格(終値)も、分配金相当分だけ下がりやすい。

要するに、ETFの中にあったお金が、分配金として手元に移っただけというケースも多い。

分配金が出たからといって、その分まるごと儲かった、と短絡的に考えるのはやめとこう。

為替の影響も受ける

外貨資産が多いから、

- 円安:円換算の分配金が増えやすい

- 円高:減りやすい

このへんも普通に効く。

NISA口座で保有した場合の扱い

課税口座だと分配金に約20.315%の税金がかかる。

でもNISA(少額投資非課税制度)口座なら分配金も売却益も非課税。手取りがそのまま残る。

新NISAでは成長投資枠で買える(根拠+実務の芯を強調)

2559は、新NISAの 成長投資枠の対象。この点は、JPXの銘柄資料でも「NISA制度 成長投資枠 対象」と明記されている。

ただ、ここが実務の芯だ。

分配金は現金で支払われるので、自動で再投資はされない。

複利で増やしたいなら、分配金を使って 自分で買い付け(買い増し) する必要がある。

「分配金が出る=勝手に増える」と思い込むと、地味にズレが積み上がる。ここは意識しておいた方がいい。

投信オルカン(eMAXIS Slim全世界株式)との違い

同じ全世界株でも、分配の扱いが結構違う。

- 2559:年2回分配(受取型)

- オルカン投信:基本分配なし(再投資型)

オルカン投信は内部で自動再投資(ほったらかし向き)。

2559は分配金が入るので、再投資するなら自分で買い増し。

向き不向きは、結局この差で決まることが多いな。

まとめ

2559を見るときは、まず

計算期末日/権利付き最終日/権利落ち日/分配金支払開始予定日/TDnetの確定額

この5つを押さえておけば十分。

基準は6/8・12/8だけど、実際の売買判断は権利付き最終日と権利落ち日で決まる。

分配金額と支払開始予定日は、TDnetの「MAXIS ETFの収益分配のお知らせ」で確認できる。

利回りは「いつ時点・終値ベース」までセットで見るのが前提。

また、2026年6月は受益権分割(1→10)があるので、6月上旬の値動きは分割要因も込みで見ておく。

分配金を受け取りながら持ちたいのか、分配なしで複利を回したいのか。

結局は、その人の生活スタイル次第って話だな。