高配当ETFって聞くと、「毎年ガッツリ配当が入ってくるやつでしょ?」って、つい思ってしまう。その気持ちはわかる。でも相場は、そんなに都合よくできてない。

だからこの記事では、1478(iシェアーズ MSCIジャパン高配当利回りETF)の分配金と利回りについて、読み解いていく。

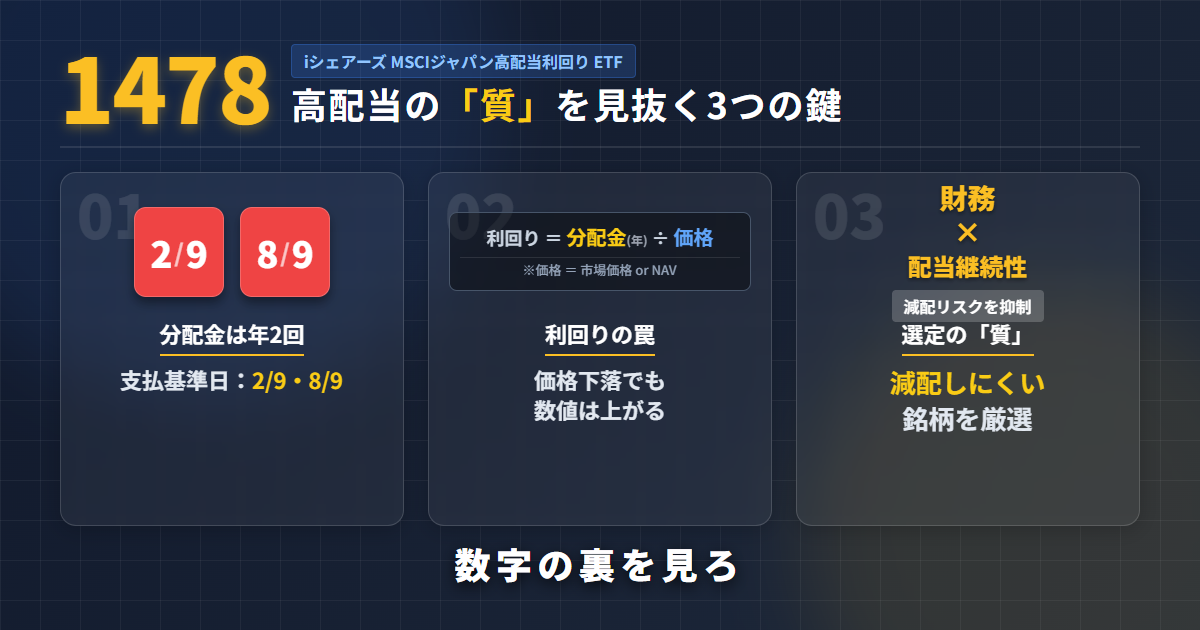

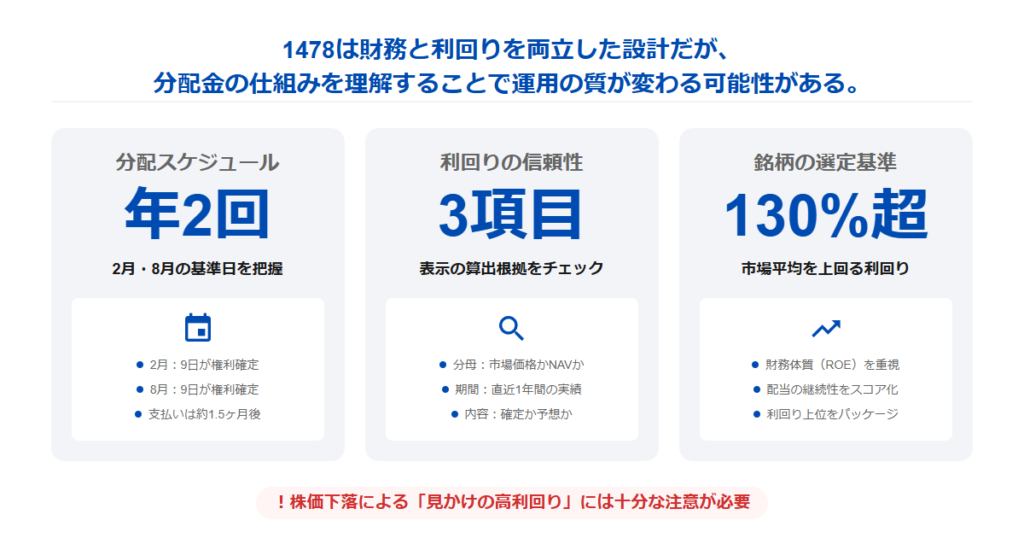

ここでわかるのは大きく3つ。1478の分配金スケジュール――支払基準日や権利付き最終日、権利落ち日、支払予定日がどうなっているのか。次に、利回り表示を見たときに「それ、本当にそう思って大丈夫か?」と一度立ち止まるためのチェックポイント。そして最後に、1698や1489といった他の高配当ETFとの違い。分配回数やコスト、中身の設計がどう違うのかを整理する。

まずは「配当」と「分配金」を分けて考えておきたい。配当は、ETFの中に入っている企業が株主に直接払うお金。一方で分配金は、ETFがそうした配当などを原資にして、投資家にまとめて払うお金。つまり、ETFを持っていて受け取るのは基本的に「分配金」。配当は中身の企業側、分配金はETF側――この切り分けができているだけでだいぶスッキリする。

1478の分配金スケジュール(年2回)

1478の分配金支払基準日は、毎年 2月9日・8月9日(年2回)。信託報酬(税込)は0.209%。

(出典:JPX「1478 ETF概要」)

そして大事なのは、日付が4種類あるってこと。

- 権利付き最終日:この日までに買って持っておく

- 権利落ち日:ここから買っても今回の分配金はもらえない

- 権利確定日(=支払基準日):受け取れる人が確定

- 支払い予定日:実際に支払われる(予定の)日

2026年の例(公式予定表ベース)

ブラックロックの「2026年 分配スケジュール(2025年12月19日現在)」では、1478は次の流れ。

(出典:ブラックロック「2026年 分配スケジュール」)

- 2月分:権利付き最終日 2026/2/5 → 権利落ち日 2/6 → 権利確定日 2/9 → 支払い予定日 3/19

- 8月分:権利付き最終日 2026/8/5 → 権利落ち日 8/6 → 権利確定日 8/9 → 支払い予定日 9/17

※ここでの「支払い予定日」は予定。変更の可能性は普通にある。

分配金はその期の配当収益−費用が基本。ただし繰越もある

基本的に分配金の原資になるのは、その期にETFが受け取った配当収益などから、信託報酬(運用コスト)などの費用を差し引いたもの。

なので大枠としては「その期に稼いだ分 − かかった費用」がベースになる。

ただし、「入ってきた分をそのまま全部、必ず配る」と言い切れるほど単純でもない。

実際、1478の決算短信を見ると、分配準備積立金や次期繰越金といった項目がきちんと書かれている。

これは何かというと、「今回は全部は配らずに、少し残して次の期に回す」という選択肢がある、ということ。

つまり、分配金はその期の配当収益が基本ではあるけど、期によっては多少の調整が入る。

毎回きっちり全額払い出しとは限らないし、逆に過去から繰り越した分が使われることもある。

このあたりを理解しておくと、「今期は思ったより少ないな」とか「逆に多いな」と感じたときに、変に構えずに済む。

分配金はその期だけを見て決まっているわけじゃない、ってことだな。

分配金の推移は期の羅列より「年合計」で見る

年2回分配のETFは、半期の数字だけ追うとブレて見える。

なので、ここは年合計(2月+8月)でまとめる。

直近2年(確定情報)

- 2024年:2月 44円(支払開始予定 3/19)+8月 45円(支払開始予定 9/17)=年89円

- 2025年:2月 52円(支払開始予定 3/19)+8月 52円(支払開始予定 9/17)=年104円

「去年より増えた/減った」を語るなら、まずはこの粒度がいちばん安全。

段差が出た期の例(2022年8月期)

1478は2022年8月期に1口あたり49円という期もある。こういう段差が、分配金の性格を表す。

利回りの算出根拠と、読み間違いを防ぐ3チェック

利回り表示って、見てると気持ちよくなる。

でも、そこに確定の未来は入ってない。基本は過去実績の加工だ。

JPXのETF概要では、分配金利回りについて

「直近12か月の実績分配金」+「作成日の終値」をもとに算出、と明記されてる。

ただし、サイトによって計算がズレることがある。

そこで、読者側で確認してほしいのがこの3点。

利回り表示の3チェック

- 分母が何か:市場価格(終値)なのか、NAV(基準価額)なのか

- 期間が何か:直近12か月なのか、直近2回分なのか、年率換算なのか

- 分配金が何か:確定値なのか、見込み(予想)なのか

この3つを押さえるだけで、「思ってた利回りと違う」事故はかなり減る。

「高利回りに見える」理由は、組入の性格と株価の相対関係

利回り(%)はざっくり言うと、

利回り(%)=分配金 ÷ 価格 × 100

だから、同じ分配金でも価格が下がれば利回りは上がって見える。

ここ、テンションだけで喜ぶと痛い。

組入銘柄の例は日時付きで見る

たとえばJPXの資料(2025/6/30時点)だと、上位例として

- 三井物産、NTT、ソフトバンク、東京海上HD、小松製作所

みたいな銘柄が並ぶ。

「高配当っぽい大型株」が多いのは事実。だから利回りもそれっぽくなる。

※最新の組入は変わるので、確認するなら公式情報(商品ページやJPX資料)で日付を見て追うのが安全。

初心者が誤解しやすいポイント

まず、「利回り◯%」と書いてあると、毎年その数字が確実にもらえるように感じてしまう。でも実際の利回り表示は、過去の分配金実績をもとに計算されていることが多い。将来も同じ分配金が続く、と約束されている数字じゃない。

次に、「利回りが高い=お得」と思ってしまうケース。これも要注意だ。利回りは「分配金 ÷ 株価」で計算されるから、株価が下がっただけでも数字は高く見える。つまり、高利回りに見える背景に、株価下落や業績不安が隠れていることもある。

それから、「分配金をもらっている=ちゃんと利益が出ている」と安心してしまうのもよくある誤解だ。実際には、分配金を受け取っていても、ETFの価格が下がっていれば、トータルではマイナスということも普通に起こる。

分配金は大事な要素だけど、それが投資の結果のすべてじゃない。

値動きも含めてどうだったか――そこまで見て、はじめて全体像が見えてくる。

他の高配当ETF(1698・1489)との比較:基準日で揃える

「支払月(3月とか)」で比べると混線しやすい。

ここは分配金支払基準日で統一する。

- 1478:年2回(2/9・8/9)、信託報酬(税込)0.209%

- 1698:年4回(1・4・7・10月の各8日)、株式+REIT(株式90・REIT10の指数)/信託報酬(税込)0.308%

- 1489:年4回(1・4・7・10月の各7日)、信託報酬(税込)0.308%

1478が質も見ようとしてる根拠

1478の対象指数(MSCIジャパン高配当利回り指数)は、

- MSCIジャパン指数(大型・中型株)を母集団にしつつ

- J-REITを除外

- 配当継続性・配当性向・財務体質(ROE等)を見て

- そのうえで 配当利回りがMSCIジャパン指数の130%超の銘柄を選ぶ

…という説明が、JPX資料とブラックロック商品ページの両方に書かれてる。

まとめ:1478は数字の裏まで見てこそ強い

1478は、年2回(2/9・8/9)の分配金がある日本株高配当ETF。

ただし、利回りは見た目ほど単純じゃない。

- スケジュールは「支払基準日/権利落ち/支払予定日」を分けて追う

- 分配金は年合計で見ると判断がブレにくい

- 利回りは「分母・期間・確定/見込み」をチェックしてから信じる

雰囲気で投資っぽい理解をすると、だいたい相場に振り回される。

逆に言えば、ここまで押さえれば、1478の話はちゃんと自信を持ってできるようになる。