基準日:2026-01-31(JST)

対象期間:2026-01-26 〜 2026-01-30(直近5営業日)

結論

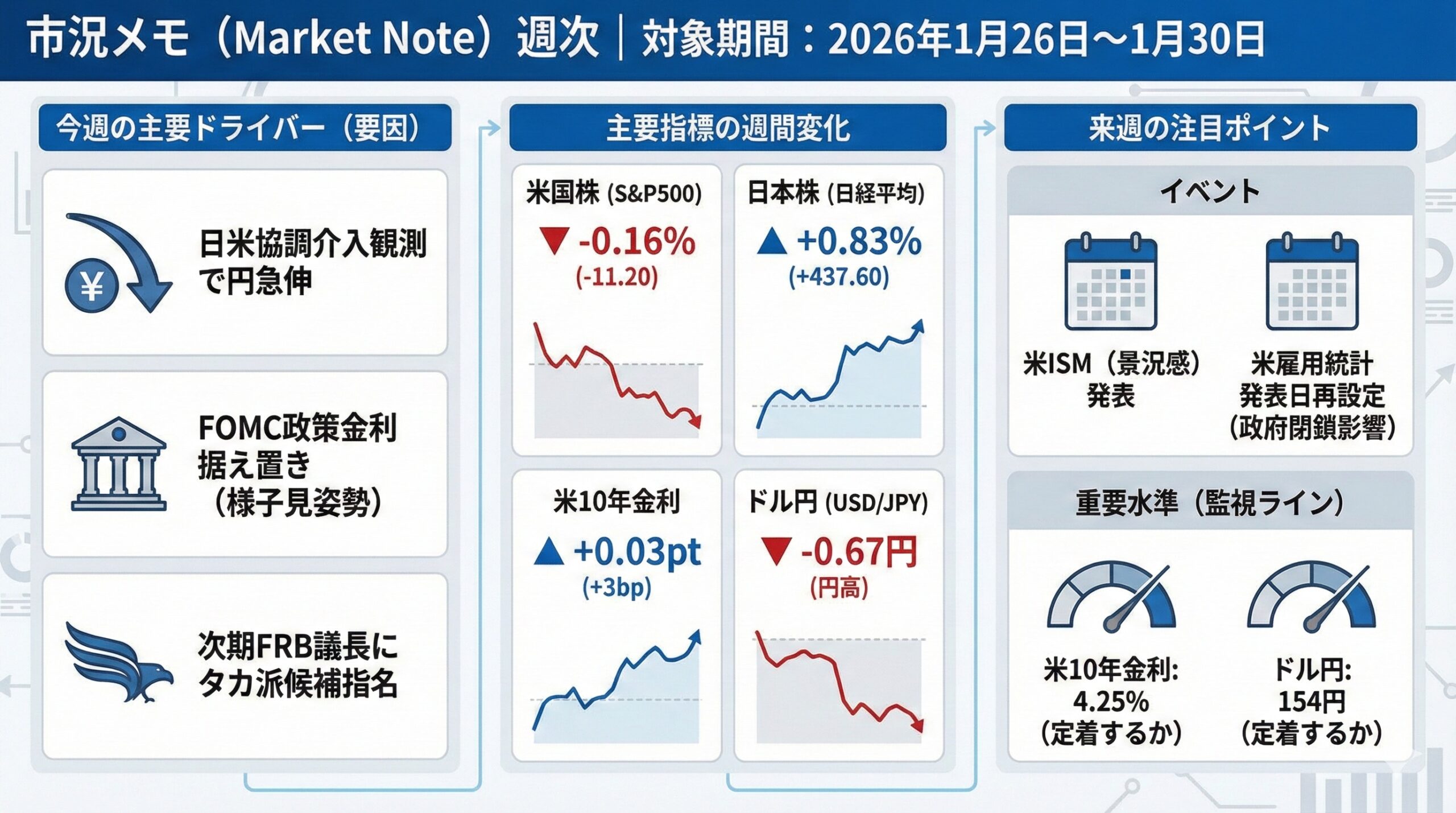

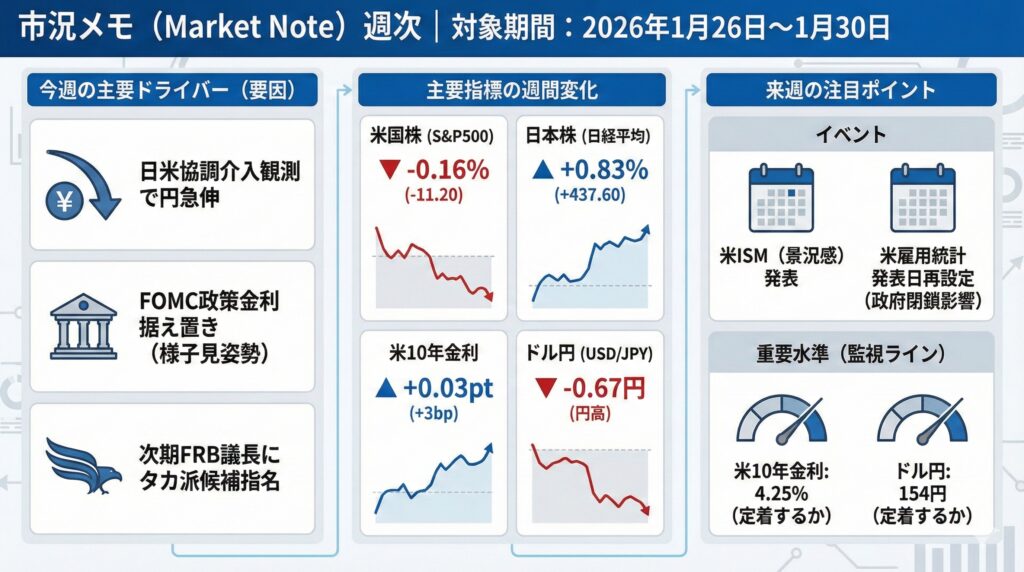

今週は、「金利」と「当局(金融政策や介入の思惑)」が材料になって、ドル円と株が動いた週だった。

初心者が見る論点は、2つだけでいい。ここだけ押さえる。

論点①:米10年金利(=お金を借りるコストの代表)

米国で長くお金を借りるときの基準みたいなもの。これが上がるか下がるかで、株もドル円も反応しやすい。

論点②:ドル円(=日本から見た「海外資産の値動き増幅装置」)

円安だと、海外株などの値上がりが円換算で大きく見えやすい。逆に円高だと、海外資産の成績が削られやすい。ここが地味に効く。

今週のスコアボード

| 指標 | 週初 | 週末 | 変化 | ひとこと |

|---|---|---|---|---|

| 米国株(S&P500) | 6,950.23 | 6,939.03 | -11.20(-0.16%) | 小幅安→次期FRB議長人事→金利の読み替えが優先された |

| 日本株(日経平均) | 52,885.25 | 53,322.85 | +437.60(+0.83%) | 反発→円高一服→輸出株の重しが少し軽くなった |

| 米10年金利 | 4.211 | 4.241 | +0.03pt(+3bp) | 上昇→FRB様子見→借りるコストが戻る方向 |

| ドル円(USD/JPY) | 154.549 | 153.879 | -0.67円 | 円高→介入観測→「急な円安は止められるかも」と市場が身構えた |

参照:Investing.com「S&P500 過去データ」

参照:Investing.com「日経平均株価 過去データ」

参照:Investing.com「アメリカ 10年 債券利回り 過去データ」

参照:OANDA Japan「2026年1月26日のUSD/JPY 為替レート」

参照:OANDA Japan「2026年1月30日のUSD/JPY 為替レート」

今週の出来事

日米協調介入観測で円が急伸、ドル円が一時153円台まで下落

影響:ドル円↓/日経平均↓(週初に急落)

市場は「円安が急すぎると、当局が止めに来るかもしれない」と受け取った。

ここがポイントで、当局の“気配”だけでも為替は一気に動く。

その揺れが、輸出株などを通じて株にも波及しやすい。

参照:ロイター「NY外為市場=日米協調介入観測で円急伸、ドル全面安」

参照:ロイター「日経平均は反落、急速な円高進行を嫌気」

FOMCが政策金利を据え置き、当面は様子見姿勢を明確化

影響:米10年金利↑(週内で持ち直し)/S&P500は方向感が鈍化

市場は「利下げ一直線ではなく、データ次第」と解釈した。

初心者訳で言うと、金利の道筋が読みにくいほど、株は上下に振れやすい。

材料が「景気」なのか「物価」なのかで、同じ数字でも反応が変わるから。

参照:JETRO「米FRB、政策金利を据え置き(米国)」

参照:ロイター「米金融・債券市場=利回り上昇、FRBが金利据え置き・インフレ…」

米大統領が次期FRB議長にケビン・ウォーシュ氏を指名、金利と株が反応

影響:米10年金利↑/S&P500↓(週末にかけて重くなる)

市場は「将来の金融政策がタカ派寄りになるかも」と連想した。

初心者訳:中央銀行トップ人事=将来の金利の方向を想像させる材料。

ちなみにタカ派は「金利を下げにくい(=引き締め寄り)」という意味。

参照:ロイター「米国株式市場=下落、ダウ179ドル安 次期FRB議長『タカ派…』」

参照:ロイター「米金融・債券市場=長期債利回り上昇、次期FRB議長指名を…」

相場が見ている軸

軸①:米金融政策の次の一手 → 米10年金利 → 米国株

まず相場は、「FRBが次にどう動くか」を見ている。

その答え合わせが、米10年金利(=お金を借りるコストの代表)に出る。

で、金利が動くと、米国株(S&P500)が反応しやすい。

トリガー:FRBの姿勢(FOMC)と次期FRB議長人事

- FOMCは「利下げに前のめりか/様子見か」が出る場所。

- 議長人事は「将来の色(タカ派・ハト派)」を連想させる材料。

価格の反応:米10年金利/米国株(S&P500)

- 金利↑:株は重くなりやすい(成長期待の値段がつきにくい)。

- 金利↓:株は息をしやすい(割引率が下がるイメージ)。

ここだけ押さえる:この軸は「金利が主役」。株はその結果として動くことが多い。

軸②:当局の円安けん制・介入観測 → ドル円 → 日本株

もう一つは、「円安が行き過ぎてないか」を当局が見ている、という軸。

当局の気配が出ると、ドル円(USD/JPY)がまず動く。

その次に、日本株(日経平均)が揺れやすい。

トリガー:レートチェック観測・当局発言(介入の思惑)

- レートチェック観測=「当局が市場水準を気にし始めたかも」というサイン。

- 当局発言=「円安を止めたいのか」の温度感が出る。

価格の反応:ドル円(USD/JPY)/日本株(日経平均)

- 円高方向に振れると、輸出株中心に指数が重くなりやすい。

- 逆に円安だと、円換算の利益期待が支えになりやすい。

ここだけ押さえる:この軸は「為替が主役」。株は為替の揺れを後追いしがち。

いまの局面

いまは、「金利(米10年)と当局シグナル」で、株と為替が同時に揺れる局面だ。

つまり、株だけ見てもダメで、為替だけ追ってもダメ。両方が一緒にブレやすい。

ここだけ押さえる。

ニュースを追いすぎない。米10年金利だけ確認すれば足りる。

米10年金利は、相場の「お金を借りるコスト」の代表みたいなもの。

これが上がると株は重くなりやすいし、下がると株は息をしやすい。

当局の発言や介入観測で為替が跳ねても、結局は金利の流れが土台になることが多い。

だから、やることはシンプル。

毎日、米10年金利の方向だけ見る。

来週の確認ポイント(初心者はこれだけ)

来週は、あれこれニュースを追わなくていい。

「イベント2つ」+「境界線2本」だけ見る。

見るイベント(最大2つ)

① 米ISM(景況感)

景況感=「景気の体温」。数字が強いと、金利が上がりやすい。

② 米雇用統計の発表日“再設定”(政府機関閉鎖の影響)

ポイントは中身よりも、いつ出るか。遅れるほど相場が荒れやすい。

参照:ロイター「米ISM製造業景気指数、1月は1年ぶり節目超え 受注が回復」

参照:ロイター「米1月雇用統計、政府閉鎖で発表延期 12月雇用動態調査も…」

見る数字(境界線)

- 米10年金利:4.25%(お金を借りるコストの代表)

- ドル円:154円

ここだけ押さえる:境界線を超えて“定着するか”が大事。瞬間タッチより、数日居座るか。

起きたらどうなる(想定)

① もし米10年金利が4.25%を超えて定着するなら

株は上値が重くなりやすい。

理由はシンプルで、借りるコストが上がる方向だから。

② もし雇用統計の遅延が長引くなら

材料不足になって、ドル円がヘッドラインに振られやすい。

理由は、判断材料が薄いと短期の思惑が勝ちやすいから。

次回更新予定:2026-02-07