日本ETF

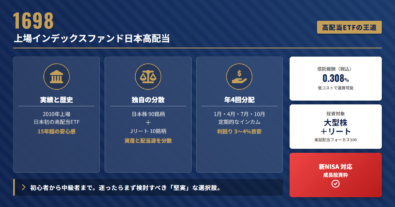

日本ETF 【1698】東証配当フォーカス100|年4回分配(2026)

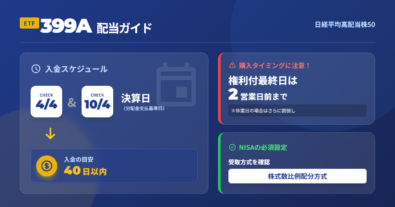

結論:1698は「株+J-REIT約100銘柄に分散」しつつ、分配金は年4回(1/4/7/10月)、信託報酬0.308%の“クセ少なめ”日本高配当ETF。この記事では、指数ルールと構成、分配金の特徴、NISAでの位置づけまで結論で整理する。1698の特徴株+J-REITの100銘柄に分散:東証配当フォーカス100指数に連動(株式+J-REITで構成)「予想配当利回り」×「規模」を両方見る設計:高利...