日本ETF

日本ETF 【1494・組込銘柄】配当貴族ETFを中身と指数ルール解説(2026)

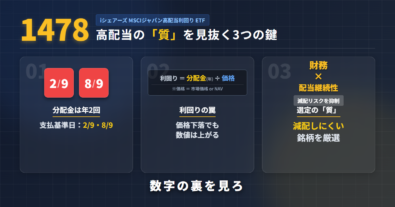

日本株の高配当投資って、ひと昔前は「利回りが高い=正義」みたいな空気があったと思う。でも最近は少しずつ、「その配当、ちゃんと続けられる会社なのか?」で選ぶ方向に寄ってきた。まあ、当たり前といえば当たり前なんだけど、ここが意外と難しい。そんな中で One ETF 高配当日本株(1494) は、配当を出し続けた“実績”を入口にする指数に連動しているのが特徴。ここが、単なる高利回り系とちょっと違うところ...